고배당 내세운 리츠들, 대출금리 1% 오르면 배당수익 0.8%p 떨어져

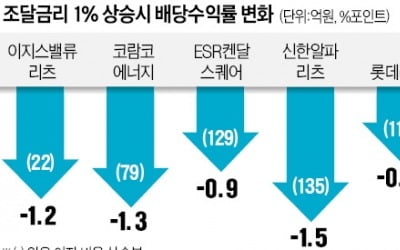

16일 삼성증권이 국내 11개 상장 리츠들의 차입금 구조를 분석한 보고서에 따르면 자금 조달 금리가 1% 상승 시 리츠주의 배당수익률은 0.8~1.5%포인트가량 하락하는 것으로 나타났다. 배당수익률 하락폭이 –1.5%포인트로 가장 클 것으로 예상되는 종목은 ‘신한알파리츠’와 ‘제이알글로벌리츠’였다. LTV가 50%대로 타 리츠보다 낮았던 롯데리츠, ESR켄달스퀘어리츠 경우 배당수익률 변화가 각각 –0.8%포인트, -0.9%포인트로 비교적 낮은 것으로 나타났다.

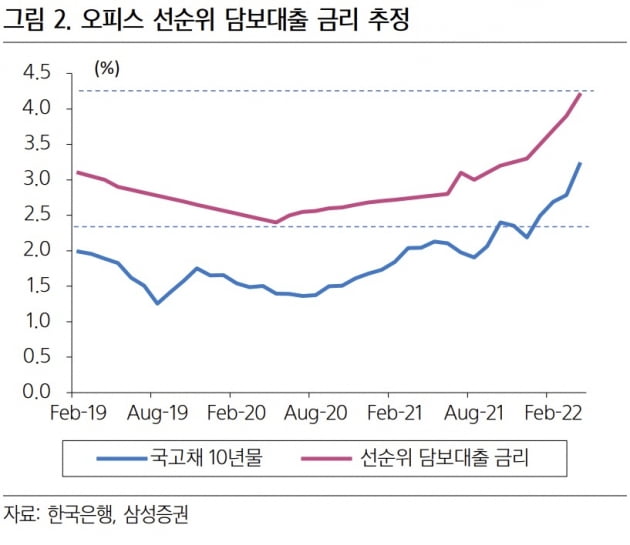

삼성증권에 따르면 대출금리가 저점이던 2021년 상반기 ‘프라임오피스’(연면적 3만3000㎡ 이상)급 빌딩에 대한 대출 금리는 연 2.6~2.8%대였다. 그러나 최근 연 4%에 도달했다. 대출 만기가 다가와 리파이낸싱(기존 채무를 다른 기간과 이자율의 다른 채무로 대체)을 해야 하는 리츠들의 경우 배당수익률 저하를 피할 수 없을 것으로 예상된다.

다만 악영향이 나타나는 시기는 대출만기에 따라 달라질 것으로 보인다. 롯데리츠, 신한알파리츠, 신한서부티엔디리츠, ESR켄달스퀘어리츠 등은 올해와 내년에 일부 차입금에서 만기가 도래한다. SK리츠, 이리츠코크렙 등을 비롯한 상당수 리츠들은 2024년 이후부터 대출만기가 온다. 대출만기가 늦을 수록 이자 증가분을 임대료에 전가할 수 있는 시간적 여유가 커져 유리한 편이다.

전문가들은 리츠가 기초자산으로 지닌 부동산 성격에 따라 배당수익률도 달라질 수 있다고 설명한다. 오피스빌딩은 임대료 전가가 비교적 쉽지만, 이지스레지던스리츠처럼 주거용 부동산을 기초자산으로 삼은 리츠의 경우 임대료를 전가가 어려울 수 있어서다.

리츠주는 올들어 국내 증시가 혼조세를 띠면서 인기를 얻었다. 연간 배당수익률이 5%대로 높으면서 주가 변동성이 적기 떄문이다. 이지스레지던스리츠와 이리츠코크렙, 코람코더원리츠 등은 지난달 52주 신고가를 경신하기도 했다.

이 연구원은 “대출 금리가 1% 상승한다면 LTV 60%를 가정한 상황에서 임대료를 평균 13% 올려야 이자비용을 상쇄할 수 있다”며 “이미 연 7%대 실질 임대료 인상이 이뤄지고 있는 오피스 시장이 적합하다”고 설명했다.

배태웅 기자 btu104@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![기업실적 호조에 일제히 상승…테슬라는 최대폭 매출 감소[뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36457219.1.jpg)

![바티칸 파빌리온이 베네치아 여성 교도소에? 클레어 퐁텐에 '이방인'은 없다 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36506265.3.jpg)