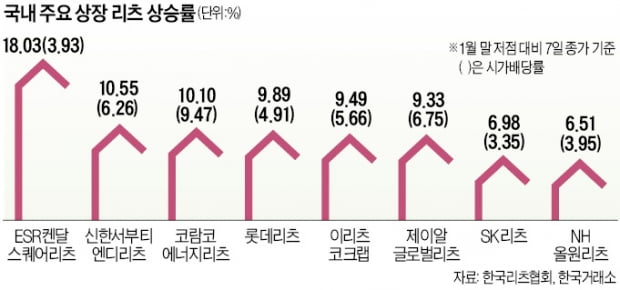

리츠가 인플레 '찐 피난처'…잇단 신고가

ESR켄달스퀘어, 저점서 18%↑

커지는 리오프닝 기대감 속

호텔·백화점 리츠 수혜 전망

시장 불안 속 신고가

리츠는 투자자로부터 자금을 모아 부동산에 투자한 뒤 임대수익과 시세차익을 투자자에게 배당하는 상품이다. 안정적인 배당 수익을 기대할 수 있지만 시세 변동 폭은 크지 않은 게 특징이다.

최근 들어 리츠가 크게 오르는 것은 불안정한 증시 상황과 무관하지 않다. 미국발 금리 인상 우려, 우크라이나 사태 등으로 주가가 급락하자 비교적 안정적인 리츠에 돈이 몰리고 있다.

인플레이션 헤지 수요 역시 리츠 상승세의 한 요인으로 꼽힌다. 리츠는 실물 자산(부동산)을 기초로 하고 물가 상승분을 임대료에 전가할 수 있다.

금리 인상은 리츠 수익률에 부정적인 요소로 꼽히기도 한다. 부동산 담보 대출 금리가 상승하기 때문이다. 그러나 국내 상업용 부동산은 차입금을 고정금리로 조달하는 경우가 많아 금리 변동에 상대적으로 덜 민감하다는 게 전문가들의 분석이다.

장승우 대신증권 연구원은 “향후에 부동산을 대대적으로 편입하려는 리츠는 금리에 영향을 받을 수 있지만 현재까지는 금리 인상에 따른 차입 비용 상승 영향이 구체화되기엔 이른 시점”이라며 “리츠를 운영하는 실질 주체인 자산관리회사들의 자금 조달 능력이 변수가 될 것”이라고 설명했다.

호텔·마트 리츠 주목

해외에 비해 한국은 부동산 임대료 구조가 안정적인 것도 리츠에 투자자가 몰리는 이유 중 하나다. 미국 상가는 점포 매출의 일정 비율을 임대료로 내는 방식이 최근 들어 정착되고 있다. 이 경우 기초자산의 종류에 따라 리츠 주가가 하락할 수 있다. 배상영 대신증권 연구원은 “미국 데이터센터를 기초자산으로 한 리츠의 경우 기술주 하락 영향으로 수익률이 떨어지기도 했다”며 “한국은 상가 부동산의 경우 장기 임대 방식이 많고 안정적으로 임대료가 들어오는 구조”라고 했다.국내에서는 리오프닝(경제활동 재개)에 대한 기대가 커지면서 호텔·백화점 등을 기초자산으로 지닌 리츠가 유망 종목으로 떠오르고 있다. 신한서부티엔디리츠는 호텔(그랜드머큐어호텔), 복합쇼핑몰(인천 스퀘어원)을 기초자산으로 하고 있다. 롯데그룹의 마트, 백화점 등을 기초자산으로 하는 롯데리츠 역시 수혜주로 꼽힌다.

배태웅 기자 btu104@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[마스턴 김 박사의 說] 기관투자자를 위한 상장 리츠 활용법](https://img.hankyung.com/photo/202204/01.29486106.3.jpg)

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)