건설·엔터株 쓸어담은 '타임폴리오 ETF'

'타임폴리오 Kstock액티브'

"삼성전자·하이닉스보다 낫다"

GS건설·DL이앤씨 대거 편입

BBIG액티브는 엔터株가 1~3위

심텍·이엠텍·휴림로봇 등도

운용사 ETF가 '찜'한 종목

GS건설·DL이앤씨…건설주 ‘투톱’

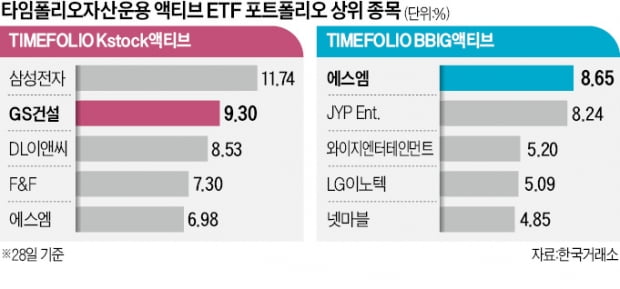

타임폴리오자산운용이 출시한 액티브 ETF인 ‘TIMEFOLIO Kstock액티브’는 GS건설(비중 9.30%)과 DL이앤씨(8.53%)를 대거 담고 있다. 이 ETF의 편입 종목 중 각각 두 번째, 세 번째로 비중이 높다. SK하이닉스(4.56%), 카카오(2.50%) 등 시가총액 상위 종목보다 비중이 높고 삼성전자(11.74%)와 비슷한 수준이다. 이 운용사의 다른 액티브 ETF인 ‘TIMEFOLIO 탄소중립액티브’도 GS건설을 9.21%, DL이앤씨를 6.12% 담고 있다.타임폴리오자산운용은 국내 운용사 가운데 가장 공격적으로 액티브 ETF를 운용하는 것으로 평가받는다. TIMEFOLIO Kstock액티브는 비교지수가 코스피지수다. 즉 코스피지수를 70% 추종하면서 나머지 30% 범위에서 초과 수익을 추구한다. GS건설과 DL이앤씨가 유가증권시장 전체 시총에서 차지하는 비중이 각각 0.19%, 0.12%에 불과하다는 점을 고려할 때 초과 수익을 노리고 건설주를 담은 것이라는 분석이 나온다.

이 운용사는 지난해 4분기부터 건설주를 집중적으로 담고 있다. 새 정부가 들어서면 주택 공급 확대에 따라 건설주가 혜택을 받을 것이라는 전망이 반영된 것으로 풀이된다. GS건설은 주택사업 비중이 높아 재건축 규제 완화 시 최대 수혜가 기대된다. DL이앤씨는 12개월 선행 주가수익비율(PER)이 4.7배로, 대형 건설주 가운데 밸류에이션(실적 대비 주가 수준) 매력이 가장 높다. 이 같은 전망 속에 올 들어 GS건설은 16.16%, DL이앤씨는 10.08% 상승했다.

최근 건설주 주가가 급등하자 차익 실현 매물도 일부 나오고 있다. 올 들어 TIMEFOLIO Kstock액티브가 보유한 GS건설 주식 수는 355주 감소했다. 반면 DL이앤씨 주식 수는 같은 기간 205주 증가했다. TIMEFOLIO 탄소중립액티브는 올해 GS건설과 DL이앤씨 주식을 각각 903주, 307주 추가로 담았다.

BBIG ETF에 엔터주 담아

더욱 눈에 띄는 것은 BBIG(배터리·바이오·인터넷·게임) 테마에 투자하는 ‘TIMEFOLIO BBIG액티브’ ETF의 포트폴리오다. 편입 비중 1~3위를 각각 에스엠(8.65%), JYP Ent.(8.24%), 와이지엔터테인먼트(5.20%)가 차지했다. 비교지수인 KRX BBIG K-뉴딜지수에 엔터주가 없다는 점에서 철저히 초과 수익을 노린 투자로 풀이된다.한 사모펀드 매니저는 “엔터산업은 최근 주식시장을 짓누르고 있는 원자재 가격 급등과 인플레이션 우려에서 자유롭다”며 “올해 리오프닝(경제 재개)과 콘서트 재개로 실적 개선이 기대된다는 점도 긍정적”이라고 말했다.

액티브 ETF는 ETF 고유의 특성상 투자종목정보(PDF)를 하루 단위로 공개한다. 코스피지수나 코스피200지수를 비교지수로 하는 액티브 ETF의 포트폴리오를 살펴보면 운용사가 어떤 업종과 종목을 긍정적으로 평가하는지 알 수 있다. 브이아이자산운용의 ‘FOCUS 혁신기업액티브’는 심텍(3.59%), 주성엔지니어링(1.73%), 이엠텍(1.34%) 등을 시총 대비 많이 담고 있다. 삼성자산운용의 ‘KODEX 혁신기술테마액티브’는 휴림로봇(1.75%), 제이시스메디칼(1.41%) 등의 비중이 높다.

업계 한 관계자는 “사모펀드 운용사의 경우 단기적으로 투자 기회를 노리는 ‘이벤트 드리븐’ 전략도 활용하는 만큼 ETF의 포트폴리오를 주기적으로 점검하는 게 필요하다”고 조언했다.

서형교 기자 seogyo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)