KEDI 30 기업 주가 5년간 190%↑…코스피보다 4배 뛰었다

30개 기업 올 영업이익 증가율 38%…상장사 평균의 2배

주주이익 훼손땐 지수서 퇴출…LG화학 ESG 문제로 제외

"KEDI 30 ETF는 혁신기업 가장 계량화된 방법으로 구성"

2014년 AMD 신임 최고경영자(CEO)로 부임한 리사 수는 반도체 공정 미세화에 사활을 걸었다. 반도체는 회로를 작게 만들수록 더 많은 트랜지스터를 넣어 성능을 높일 수 있다. AMD는 2019년 세계 최초로 7㎚(나노미터·1㎚=10억분의 1m) 반도체 생산에 성공한다. 인텔의 14㎚에 비해 길이를 절반으로 줄였다. 2018년 말 AMD 주가는 18.46달러로 인텔(43.22달러)의 절반도 안 됐다. 작년 말 기준 AMD의 주가는 143.9달러로 인텔(51.11달러)의 세 배에 달한다. 이 기간 인텔 주가는 18% 상승하는 데 그쳤고 AMD는 680% 뛰었다.

“계량화된 선별 방법”

AMD 사례는 혁신기업을 선별해 투자하는 게 얼마나 높은 수익률로 이어지는지 보여준다. 시장을 선도하는 기술력을 보유한 기업이 기존 강자를 무너뜨리는 일은 주식시장에서 다반사다. 미국 완성차 메이커 양대산맥인 GM과 포드의 지난 5년간 주가 상승률은 각각 59%, 75%였다. 전기차와 자율주행차 시장을 개척했다는 평가를 받는 테슬라의 이 기간 상승률은 1690%였다.펀드매니저들은 “혁신기업의 중요성을 잘 알지만 어느 기업이 혁신적인지 파악하는 것만큼 어려운 일은 없다”고 입을 모은다.

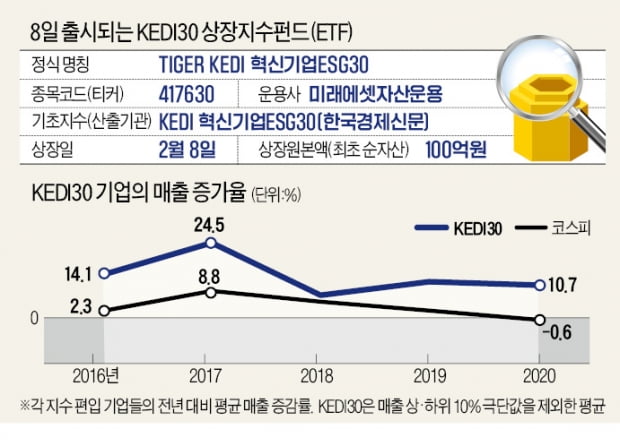

한국경제신문은 KEDI30(KEDI 혁신기업ESG30)지수를 만들면서 지수 개발자나 펀드매니저가 구성 종목을 고르는 방식을 과감하게 탈피했다. 그 대신 경영 일선에서 발로 뛰는 최고경영자(CEO) 130여 명의 의견을 물었다. CEO들이 뽑은 혁신기업 50곳을 1차적으로 추렸고, 연세대 경영대 동반경영연구센터, IBS컨설팅이 공동개발한 ESG(환경·사회·지배구조) 평가모델을 적용해 30곳을 최종 선정했다.

금융투자업계에서는 KEDI30지수 등락률을 따라가도록 설계한 미래에셋자산운용의 ‘TIGER KEDI 혁신기업ESG30 상장지수펀드(ETF)’에 대해 “혁신기업을 가장 계량화된 방법으로 가려낸 금융상품”이란 평가가 나온다. 업계 관계자는 “현장 시각이 반영됐다는 점에서 다른 ETF와 차별화된다”고 했다.

ESG 문제 생긴 기업은 퇴출

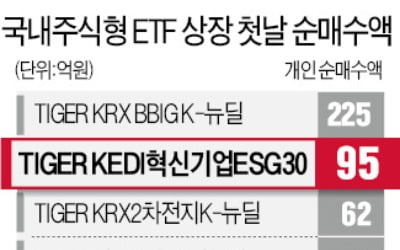

TIGER KEDI30 ETF가 편입한 30개 기업의 평균 주가는 지난해 말 기준으로 과거 5년간 190% 올랐다. 같은 기간 코스피지수 상승률(47%)의 네 배를 넘는다.에프앤가이드는 이들 30개 기업이 올해 총 806조894억원의 매출을 기록할 것으로 전망했다. 작년보다 20.5% 증가할 것으로 예상된다. 이는 국내 증권사들이 매출 전망치를 내는 상장사 274곳의 평균(13.2%)을 웃돈다.

30개 기업의 영업이익은 매출보다 더 가파르게 늘어날 것으로 기대된다. 이들의 영업이익 증가율 전망치는 38.2%로 상장사 평균(22.4%)의 두 배 가까이 된다.

주주이익을 훼손하는 등 논란을 일으킨 기업을 투자 대상에서 제외하는 것도 TIGER KEDI30 ETF가 지닌 장점으로 꼽힌다. KEDI지수위원회는 이 ETF가 상장하기 전인 지난달 24일 LG화학을 KEDI30지수에서 선제적으로 뺐다. LG화학은 물적분할 후 LG에너지솔루션을 상장해 2차전지산업의 미래가치를 보고 투자한 주주들에게 피해를 입혔다는 비판을 받는다. 지수위원회는 LG화학이 ESG 구성 요소 중 지배구조(G)에 문제가 발생했다고 판단해 구성 종목에서 제외했다.

한 자산운용사 관계자는 “논란을 일으킨 기업을 과감하게 퇴출한다는 점에서 ‘무늬만 ESG 펀드’인 다른 상품들과 차별화된다”고 말했다.

이태훈 기자 beje@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[포토] TIGER KEDI 혁신기업 ESG ETF' 한국거래소 상장](https://img.hankyung.com/photo/202202/01.28822239.3.jpg)