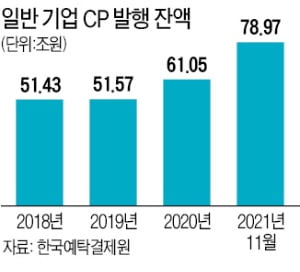

"가격 떨어지는 회사채는 그만"…올들어 CP 발행 30% 급증

특히 평소 회사채 발행량이 많았던 신용카드와 캐피털사가 회사채 대신 CP를 장기로 발행하는 일이 잦아졌다. 금융회사 발행 잔액은 작년 말 39조6000억원에서 최근 53조4000억원으로 34% 늘어나 전체 CP 잔액 증가를 주도했다.

이달 들어서는 신한카드가 4년 및 5년 만기로 총 2650억원어치 CP를 지난 2일 발행했다. 우리금융캐피탈은 지난 4일 3년 만기 CP 1280억원어치를 찍었다. 금리는 각각 연 2.49%(4년 만기 기준), 연 2.56%다. CP는 일반적으로 1년 이내에 상환하는 단기 자금 조달 수단이지만, 증권신고서를 제출하는 경우에 한해 1년 이상 만기로 발행할 수 있다. 잔존 만기 1년 이상의 CP 발행 잔액은 현재 21조2000억원으로, 전체의 27% 정도를 차지하고 있다.

채권시장 큰손인 연기금·보험사와 자산운용사 등은 금리 급등기 보유 자산가치의 급변을 막기 위해 다양한 회계적 수단을 활용한다. 보유 채권 가치를 분기마다 재평가하지 않아도 되는 ‘만기보유금융자산’으로 분류하거나 CP 투자를 늘리는 게 대표적이다.

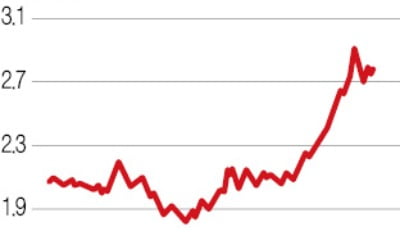

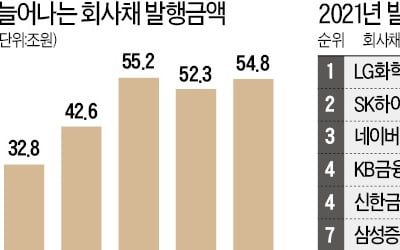

국내 증권사 장부에 ‘미매각 회사채’ 물량이 쌓이기 시작한 점도 CP 발행 증가 배경으로 꼽힌다. 최근 회사채 가격이 급락한 탓에 미처 팔지 못한 물량이 늘어나면서 증권사들의 신규 회사채 인수 여력이 크게 떨어진 상태다. 회사채 금리는 ‘A+’ 신용등급 3년 만기 기준으로 올 3월 연 1.6% 수준으로 떨어졌다가 이달 들어 연 2.6%까지 반등했다.

이태호 기자 thlee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[신간] 체코 국민작가 보후밀 흐라발 단편집 '이야기꾼들'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36532675.3.jpg)