'금융시장 블랙스완' CFD·TRS…투자 세부내역 보고 의무화한다

레버리지 위험도 파악 가능해져

'한국판 빌황 사태' 방지 기대

증권사 대리거래 가능했던 CFD

'깜깜이' 실소유자까지 파악 가능

새 기준에 따르면 내년 1월부터 증권사들은 CFD와 TRS 거래의 △개시담보금액 및 비율 △유지담보금액 및 비율 △반대매매 기준금액 및 비율 등을 보고해야 한다. 이뿐만 아니라 CFD와 TRS 거래로 매수한 종목의 의결권이 누구에게 있는지도 보고해야 한다. 지금까지 CFD와 TRS 거래는 장외상품 특성상 의결권이 누구에게 있는지 파악하기 어려웠다. 그러나 내년부터는 해당 거래가 단순히 차액만 주고받도록 설계돼 있는지, 또는 의결권도 같이 행사할 수 있도록 계약돼 있는지 여부를 명확히 밝혀야 한다. 금융당국은 TR에 축적된 정보를 토대로 CFD와 TRS에 대한 모니터링을 강화할 수 있게 된다.

이는 지난 4월 거래소가 개설한 TR 규정을 명확히 하기 위한 작업의 일환이다. TR은 장외파생상품 거래의 세부 정보를 중앙집중화해 수집 및 보관·관리하는 시스템이다. 2008년 글로벌 금융위기가 장외파생상품 시장의 위험 노출에 대한 정보가 부족해 발생했다는 반성 아래 2009년 주요 20개국(G20) 정상회의에서 설치하기로 합의했다. 한국은 지난 4월 도입해 금융투자회사들이 이자율과 통화를 기초자산으로 하는 파생상품 정보를 의무보고하기 시작했다. 여기에 내년 1월부터 주식·신용을 포함한 모든 상품군의 거래 정보를 의무적으로 보고해야 하는데, 전면 시행을 앞두고 거래소가 보고 항목을 구체적으로 신설한 것이다.

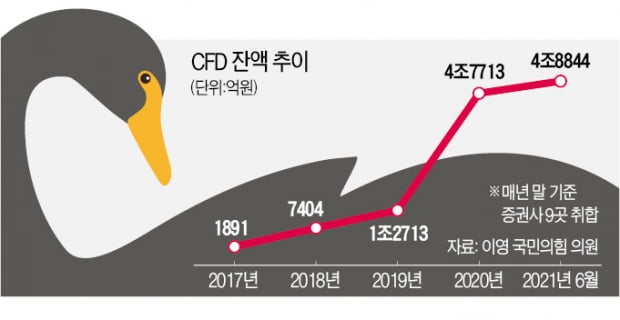

그동안 CFD와 TRS는 한국 금융시장의 블랙스완으로 여겨졌다. 높은 레버리지를 일으킬 수 있는 상품이라 위험도가 높은데 장외상품 특성상 공개된 정보가 부족했기 때문이다. 올 상반기 마진콜 사태로 월가를 뒤흔들었던 한국계 투자자 빌 황 역시 CFD와 TRS를 적극 활용했었다. 여기에 높은 레버리지를 노린 개인투자자의 CFD 거래도 늘어나는 추세다. 2019년 말 1조2713억원에 불과하던 CFD 잔액은 올해 6월 말 기준 4조8844억원으로 불어났다. CFD 차익의 양도세가 11%에 불과한 것도(해외주식 양도세는 22%) CFD 거래 증가에 영향을 미쳤다는 평가다.

한국거래소 관계자는 “이번 규정 개정으로 CFD와 TRS의 거래 패턴을 보다 투명하게 파악할 수 있게 됐다”며 “글로벌 금융위기와 같은 사태를 막기 위한 초석이 될 것”이라고 말했다.

이슬기 기자 surugi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] CFD·TRS發 블랙스완 막는다…담보금액까지 보고 의무화](https://img.hankyung.com/photo/202110/AA.26736775.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)