뭉칫돈 몰리던 회사채 시장도 냉각 조짐…기업 돈줄 막히나

A급마저 수요예측 흥행 불발

29일 증권업계에 따르면 전날 풀무원식품은 5년 만기 500억원어치 회사채를 발행하기 위해 기관투자가를 대상으로 수요예측을 했다. 하지만 모집된 투자 금액은 180억원에 그쳤다. 풀무원식품의 회사채 신용등급은 A-다. 이달 초 회사채 신용등급이 A-인 DL건설도 500억원의 자금 조달을 위해 수요예측을 했지만 800억원을 모집하는 데 그쳤다.

상반기에는 BBB급 회사채에도 모집 물량의 서너 배에 달하는 수요가 몰렸다. 하지만 이달 들어선 AA급 우량 기업조차 발행금리를 높게 제시하지 않으면 투자 수요를 확보하기가 쉽지 않아졌다. 지난 27일 신세계 회사채 수요예측 때는 참여 기관투자가들이 신용등급(AA)에 비해 10bp(1bp=0.01%포인트) 높은 수준의 발행금리를 요구하기도 했다.

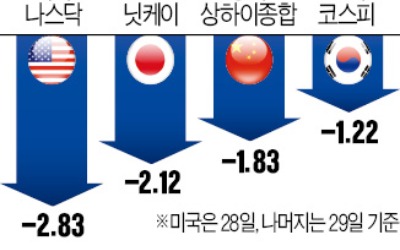

기관들의 태도가 보수적으로 변한 것은 본격적인 금리 인상기에 접어들었다는 판단 때문으로 해석된다. 한은이 주택시장 과열 등을 해소하기 위해 지난달 기준금리를 연 0.75%로 0.25%포인트 인상한 데다 미국 등 주요 국가가 통화정책을 긴축으로 전환하면서 국고채 금리는 2년 만에 최고 수준으로 치솟았다. 통상 금리가 오르면 채권 가격이 하락하기 때문에 기관투자가들은 금리 상승기에 회사채 투자를 꺼리게 된다.

이렇다 보니 급히 운영자금을 마련하기 위해 기업어음(CP) 시장에서 단기로 비싸게 자금 조달을 시도하는 기업도 생기고 있다. 코로나19 사태 장기화 여파로 영업실적이 나빠진 BBB급 이하 중소·중견기업은 차환(빌려서 갚음) 발행이 여의치 않아 재무상태가 급격히 악화할 수 있다는 목소리도 나온다. 자산운용사 관계자는 “연말이 될수록 투자 포트폴리오를 정리하는 기관투자가가 많아져 당분간 회사채 발행 시장이 냉각기를 면하기 쉽지 않을 것”이라고 말했다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['긴축발작' 덮치나…1200원 육박한 환율 [김익환의 외환·금융 워치]](https://img.hankyung.com/photo/202109/ZA.27618093.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)