플랫폼·스팩 공모엔 뭉칫돈, 식품 관련株들은 흥행 저조

'K뷰티 기업' 실리콘투 11조 몰려

신한8호스팩, 경쟁률 361 대 1

에스앤디·프롬바이오 공모가 낮춰

"공모주 시장 옥석가리기 본격화"

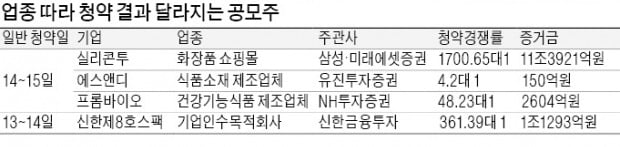

K뷰티 수출 플랫폼 기업인 실리콘투는 ‘스타일코리안닷컴’을 통해 세계 100여 개국, 100만 명 이상의 개인 고객을 확보하고 있다. 미국 월마트와 캐나다 아이허브 등 해외 유통업체들에 화장품을 공급한다. 성장 중인 e커머스 기업이라는 점에서 투자자들의 관심을 받았다. 수요예측도 총 1395개 기관투자가가 참여해 1437.63 대 1의 경쟁률을 보였다.

스팩(SPAC·기업인수목적회사)에 대한 투자 열기도 지속되고 있다. 유진스팩7호가 이달 초 진행한 일반청약에서 국내 스팩 사상 최고인 3921 대 1의 경쟁률을 기록하며 9조8035억원의 증거금을 모은 데 이어 신한금융투자가 지난 13~14일 진행한 ‘신한제8호스팩’의 일반청약에도 1조1293억원이 몰렸다. 경쟁률은 361.39 대 1이었다.

반면 에스앤디와 프롬바이오 등은 공모시장에서 저조한 성과를 보였다. 식품 회사인 에스앤디는 기관투자가를 대상으로 한 수요예측이 저조한 결과를 보이자 공모가를 희망밴드(3만~3만2000원)보다 낮은 2만8000원으로 결정했다. 역시 식품 관련사인 프롬바이오도 수요예측에서 85.7 대 1의 낮은 경쟁률을 보이자 공모가를 희망밴드(2만1500~2만4500원) 미만인 1만8000원으로 낮췄다. 올 들어 IPO 시장에서 공모가격을 희망가격밴드보다 낮게 확정한 건 이 두 회사뿐이다.

일반 청약 결과도 수요예측을 따라갔다. 유진투자증권을 통해 청약을 받은 에스앤디는 25만5750주 모집에 107만4159주가 들어와 4.2 대 1의 경쟁률로 마감했다. NH투자증권에서 진행한 프롬바이오 일반 청약도 48.23 대 1의 비교적 낮은 경쟁률 탓에 일반 투자자의 주목을 받지 못했다.

증권업계에서는 공모주 시장이 옥석가리기에 들어섰다고 보고 있다. 한 증권사 관계자는 “기관 수요예측 결과를 보고 일반 투자자들도 청약 여부를 결정하고 있다”면서 “공모주는 ‘일단 청약하고 보자’던 일반 투자자들이 여러 번의 학습을 통해 최근 들어 공모 기업을 분석하고 있다는 의미”라고 말했다.

윤아영/김진성 기자 youngmoney@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![스타와 채팅하는 플랫폼 회사 디어유, 코스닥 상장예심 통과 [마켓인사이트]](https://img.hankyung.com/photo/202109/01.26554735.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)