"미 Fed, 11월 테이퍼링 시작해 내년 9월 완료할 것" WSJ

150억달러씩 8번 줄이면 내년 9월 종료

시장선 "증시 타격" vs. "이미 지수 반영"

미 대표적인 경제지인 월스트리트저널(WSJ)은 10일(현지시간) ‘Fed가 11월 채권 매입 축소를 준비 중’(Fed officials prepare for november reduction in bond buying)이란 제목의 기사에서 이같이 전했다.

Fed 내 다수의 고위 인사와 가진 인터뷰 및 공개 연설 내용을 분석한 결과다. 제롬 파월 의장이 이달 21~22일 회의 직후 열리는 언론 브리핑에서 11월 테이퍼링 개시를 강력 시사할 것이라고 했다. 이달 회의 이후 열리는 FOMC는 11월 2~3일이다.

실제 매파(통화 긴축 선호) 성향의 Fed 위원은 물론 파월 의장, 존 윌리엄스 뉴욕연방은행 총재 등 전통적인 비둘기파(통화 완화 선호)까지 연내 테이퍼링 착수가 필요하다고 발언해왔다.

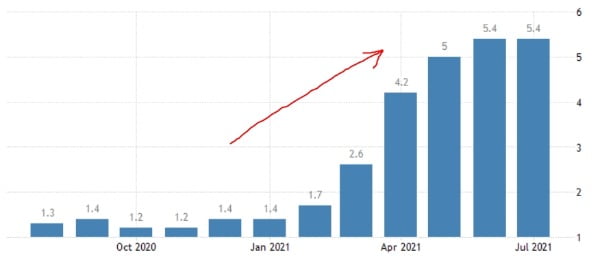

델타 변이 확산에 따른 경기 둔화 가능성과 고용 부진에도 불구하고 11월 테이퍼링 착수 가능성이 유력해진 건 물가가 워낙 가파르게 뛰고 있어서다.

Fed가 주시하는 개인소비지출(PCE) 근원 가격지수는 지난 5월부터 3.0%를 훌쩍 넘고 있다. Fed는 일정기간 2.0%를 완만하게 넘어서는 물가를 향한 상당한 추가 진전이 있으면 테이퍼링 실행을 위한 두 가지 목표(물가·고용) 중 하나가 충족된 것이라고 설명해왔다.

미 노동부가 발표한 지난달 비농업 일자리 수가 시장 전망치의 3분의 1에도 못 미치는 23만5000개 증가에 그쳤지만 추세적으로 회복세는 여전하다는 판단이다. 윌리엄스 총재가 “어떤 달은 강한 고용 지표가, 어떤 달은 그렇지 못한 지표가 나오겠지만 정말 중요한 것은 누적 수치”라고 강조한 것도 같은 맥락이다.

11월부터 FOMC가 열릴 때마다 채권 매입액을 줄여나가면, 내년 9월에 마무리할 수 있는 일정이다. 올해 9월 이후 FOMC는 11월과 12월 열릴 예정이고, 내년엔 2월과 4월, 8월엔 열리지 않기 때문이다.

글로벌 금융위기 이후 유동성 축소에 나섰던 2014년엔 10개월에 걸쳐 채권 매입액을 줄였다. 당시엔 미 실업률이 지금보다 높고 물가는 더 낮았다. 미국의 지난달 기준 실업률은 5.2%였다. PCE 근원 물가는 올 7월 기준 3.6%였다.

테이퍼링이 종료되면 기준금리 인상 절차를 검토할 것으로 예상된다. 파월 의장이 “테이퍼링이 기준금리 인상의 신호가 아니다”고 최근 발언했으나, 대거 풀린 유동성을 어떤 식으로든 흡수해야 하기 때문이다.

지난 6월 FOMC 회의에서는 18명의 위원 중 7명만이 내년 금리 인상을 지지했지만 향후 회의에서 2명이 더 돌아서면 내년 하반기 인상론에 힘이 실릴 수 있다.

뉴욕=조재길 특파원 road@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![원·달러 환율 4거래일 만에 반등…채권금리는 연고점 돌파 [한경 외환시장 워치]](https://img.hankyung.com/photo/202404/ZN.36434369.3.jpg)

![[AI 종목 진단] 새 '로봇 제어장치' 개발한 알에스오토메이션 급등](https://img.hankyung.com/photo/202404/01.36526228.3.jpg)

![어떻게 줄 수 있을까, 내 전 생애의 침묵을 [고두현의 아침 시편]](https://timg.hankyung.com/t/560x0/photo/202404/01.36526875.3.jpg)