'펀드계 블랙홀' 된 ETF, 운용사 수수료 경쟁 마침표 찍나

27일 한국거래소에 따르면 2018년 말 41조원이었던 국내 상장 ETF 운용규모(순자산가치총액)은 올해 6월 말 60조3000억원으로 계속해서 늘어나는 추세다.

뮤추얼펀드의 주무기로 여겨졌던 액티브 전략도 ETF 시장에게 점차 자리를 내주고 있다. 뮤추얼펀드란 투자자들의 자금을 모아 투자회사를 설립하고 주식이나 채권 등에 투자한 후 그 운용수익을 투자자(주주)에게 배당금의 형태로 나눠주는 간접투자상품이다.

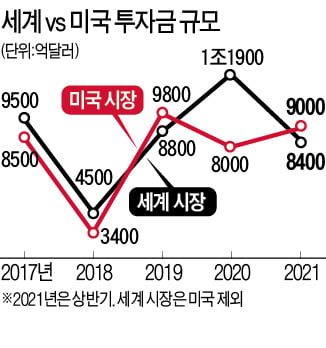

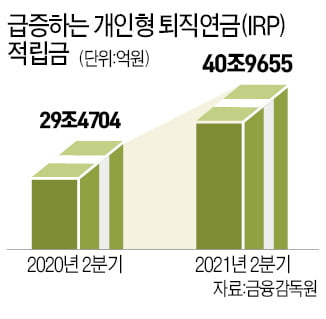

기존에는 기초지수를 단순 추종하는 패시브 ETF가 주를 이뤄 뮤추얼펀드가 좀더 '공격적인' 투자가 가능한 상품으로 각광 받았지만 최근 들어 사정이 달라졌다. 기초지수에 각 운용사별 전략을 가미하는 액티브 ETF가 속속 출시되고 있어서다. 올해 상반기 미국 거래소에 상장된 ETF 약 200개 중 액티브 ETF의 비중은 60%에 달한다. 거래소에 상장되는 액티브 ETF는 뮤추얼펀드에 비해 접근성이 높고 연금계좌 거래 등을 통해 세제 혜택도 받을 수 있다.

사정이 이렇다보니 미국 소형 자산운용사 기네스 앳킨스는 올 3월 자사의 뮤추얼펀드 2종을 액티브 ETF로 전환, 상장했다. 신규 ETF 출시 대신 기존 뮤추얼펀드를 ETF가 대체한 건 처음 있는 일이다. 이는 "큰 흐름의 시작일 뿐"이라는 게 블룸버그의 평가다. 미국 씨티그룹은 현재 21조 달러 규모인 미국 뮤추얼펀드 시장은 향후 10년 내에 ETF로 대부분 대체될 수 있다고 내다보고 있다. 미국 자산운용사 DFA(Dimensional Fund Advisior)도 지난달 20년 이상 운용해오던 대형 뮤추얼펀드 4종을 ETF로 전환했다.

여기에 '테마'도 더해졌다. 김진영 키움증권 연구원은 "올해 상반기 액티브 ETF 시장에서 가장 환영 받는 투자 아이디어는 '테마'였다"고 말했다. 혁신기업, 미래차, 환경·사회·지배구조(ESG) 등 특정 테마에 집중 투자하는 테마형+액티브 ETF에 투자자들의 관심이 쏠렸다.

테마형·액티브 ETF로 운용사 간 상품 차별화가 이뤄지면서 '더 낮은 수수료'는 더이상 유일한 마케팅 포인트가 아니다. 과거에는 유사한 기초지수를 두고 엇비슷한 상품을 내놓다보니 수수료를 낮춰서라도 투자자들의 이목을 끌어야 했다. 오히려 테마형 ETF의 인기는 운용보수를 높일 수 있는 근거로 작용했다. 올 초 KB자산운용이 패시브 ETF 3종의 운용보수를 사실상 무료에 가까운 연 0.001%로 낮출 정도로 패시브 ETF는 수수료 인하 경쟁이 치열한 반면 올 5월 동시 상장한 액티브 ETF 8종목의 운용보수는 연 0.45~0.72%로 상대적으로 높은 편이다.

파이낸셜타임즈는 최근 JP모건 자료를 인용해 아시아지역의 평균 ETF 운용보수가 반등세를 나타냈고 미국에서는 하락세가 멈추기 시작했다고 보도했다. 2012~2020년 미국에 상장한 ETF의 평균 연간 운용보수는 43% 하락해 0.19%까지 낮아졌지만 작년부터 상황이 조금 바뀌고 있다는 것이다. JP모건은 이 같은 현상이 "ETF 시장으로의 기록적인 자금 유입에 따른 결과"라고 평가했다. 비교적 운용보수가 높은 테마형 및 액티브 ETF 등으로 투자가 쏠리면서 평균 운용보수를 끌어올렸다고 봤다.

구은서 기자 koo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)