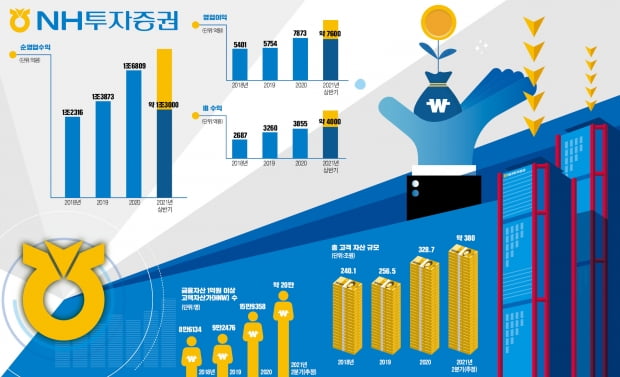

NH투자증권, 이자·운용이익 개선…2분기에도 실적 신기록 달성 예고

키움증권은 NH투자증권이 IB 부문 강자이기 때문에 하반기에도 안정적인 실적을 올릴 것으로 봤다. 지난해부터 증권사의 브로커리지와 트레이딩 사업은 호황을 누렸지만 IB는 부동산 프로젝트파이낸싱(PF) 규제에 코로나19 사태까지 겹치며 부진했다.

하반기부터는 브로커리지와 트레이딩이 어려움을 겪을 것이란 예상이 많다. 브로커리지 부문은 금리 상승 기조로 인해 거래대금이 감소할 것으로 전망되고, 경쟁 심화에 따라 위탁매매 수수료율도 하락할 것으로 예상된다. 증시가 상반기만큼 활성화되지 않을 가능성이 있어 트레이딩 부문에서 큰 이익이 나긴 힘들 전망이다.

NH투자증권은 이달 초 SD바이오센서의 기업공개(IPO)를 대표 주관하는 등 IB 시장에서 강자의 모습을 유지했다. 브로커리지와 트레이딩 부문이 어려움에 빠져도 NH투자증권은 타격이 상대적으로 적을 것이란 예상이 나오는 이유다. 키움증권은 “2분기 이후 부동산 PF 시장이 활성화되고 IB 시장 흐름이 견조해 NH투자증권의 이익 창출력은 지속될 것”이라고 평가했다.

구경회 SK증권 연구원은 “NH투자증권의 투자 포인트는 IB에서의 경쟁력을 바탕으로 한 높은 성장성, 수익원 다각화로 인한 안정적인 실적, 은행계 증권사로서의 장점 등”이라며 “지금 당장의 브로커리지 시장 호황보다 장기적으로는 IB 시장의 고성장을 예상한다면 NH투자증권은 좋은 투자 대상”이라고 조언했다.

전배승 이베스트투자증권 연구원은 “2분기에 업황지표 둔화로 수수료 이익은 전 분기 대비 감소하겠지만 이자이익과 운용이익 개선 추세가 이어지며 호실적을 견인할 전망”이라고 설명했다. 이어 “하반기에는 운용이익 둔화로 상반기 대비 이익 규모는 감소할 것으로 예상되나 고수익성 유지는 가능할 것”이라며 “IB 부문 실적 역시 투자활동의 점진적 재개와 맞물려 회복 흐름이 예상된다”고 덧붙였다.

이베스트투자증권은 NH투자증권이 올해 9424억원의 지배주주순이익을 올릴 것으로 전망하며 이 회사 목표주가를 1만6000원으로 설정했다. NH투자증권의 20일 종가 기준 주가는 1만2450원이다. 전 연구원은 “주가순자산비율(PBR) 0.6배 미만의 현 주가는 예상 수익성 대비 저평가 정도가 크다고 판단한다”고 했다.

유안타증권은 “NH투자증권의 배당 정책에 주목할 필요가 있다”고 했다. 정태준 유안타증권 연구원은 “NH투자증권은 연결 기준으로 약 30%대의 배당성향과 5%대의 배당수익률을 보이고 있다”며 “NH농협금융지주 편입 이후 주당 배당금이 한 번도 하락한 적이 없다는 점도 긍정적”이라고 말했다.

그는 “향후 업황이 부진하더라도 배당수익률 5.4%는 보장할 수 있으며 업황이 개선되면 추가로 배당이 상승할 가능성이 높다”고 설명했다. 이베스트투자증권은 NH투자증권의 배당수익률이 7%에 달할 것으로 예상했다.

이태훈 기자 beje@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![기업실적 호조에 일제히 상승…테슬라는 최대폭 매출 감소[뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36457219.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)