“덴티스, 신사업 확대로 성장 지속…실적 반등 가능”

특히 덴티스의 올해 예상실적 기준 주가수익비율(PER)은 13.2배로 저평가 구간이란 판단이다. 지난 4월부터 투명교정 케이스 매출이 본격적으로 실적에 기여하고 있음을 감안할 필요가 있다고 했다.

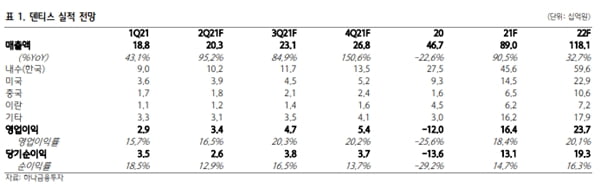

덴티스의 올 2분기 매출은 203억원으로 전년 동기 대비 95.2% 증가할 것으로 추산했다. 영업이익은 34억원으로 흑자전환할 것으로 봤다. 국내를 포함한 주요 지역에서 고른 성장세를 보일 것이란 예상이다. 국내 매출은 전분기 대비 13.8% 증가한 102억원으로 추정했다.

정민구 연구원은 “하반기에는 투명교정 케이스 매출까지 더해져 분기별 매출이 꾸준히 늘 것”이라며 “미국 신규지역 확장 효과 및 중국 대리상 납품 정상화가 더해지며 하반기에도 탄탄한 성장세가 예상된다”고 말했다.

덴티스의 올해 매출은 890억원으로 전년 대비 90.5% 늘 것으로 예상했다. 영업이익은 164억원으로 흑자전환할 것으로 봤다.

국내 매출은 456억원으로 추산했다. 전년 대비 65.8% 증가한 수치다. 국내 신규 거래 병원 증가 및 기존 병원 내 점유율 증가가 이유다. 북미 매출은 서부에서 동부 지역으로의 고객사 확장으로 전년 대비 55.9% 증가한 145억원을 기록할 것으로 예상했다.

정 연구원은 “덴티스는 제품별 평균판매단가(ASP) 상승 및 영업 지렛대(레버리지) 효과로 수익성이 개선될 것”이라며 “지난해 대비 5.5%포인트 증가한 18.4%의 영업이익률을 달성할 수 있을 것”이라고 했다.

-

기사 스크랩

-

공유

-

프린트

![중동 긴장감 완화에 안도…나스닥 1.11%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36447545.1.jpg)

![[단독] 20代 사기범죄율 1위, 대한민국](https://timg.hankyung.com/t/560x0/photo/202404/AA.36494722.3.jpg)