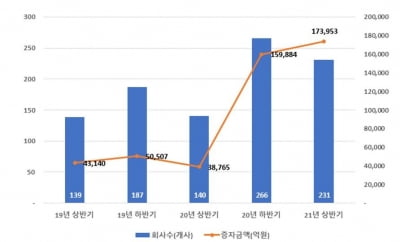

상장폐지 위기 기업의 '고무줄 유상증자' 논란

신라젠도 신주 발행가격 물음표..."발행가 산정 기준이 뭔가"

최근 논란이 되는 기업은 신라젠이다. 상장적격성 실질심사로 거래정지된 신라젠은 최근 1000억원 규모의 제3자배정 유상증자를 결정했다. 총 3125만주의 신주를 발행해 엠투엔(우호지분 포함)을 새로운 최대주주로 맞이할 예정이다. 매매 재개를 위한 거래소의 요구 사항인 ‘최대주주 변경’을 충족하게 된 것이다. 소액주주들 입장에서도 거래재개에 대한 희망을 품을 수 있게 됐다.

하지만 일부 소액주주들은 발행가가 적절했는지에 대해 문제를 제기하고 나섰다. 주당 발행가액이 3200원으로 현 주가(1만2100원)의 4분의 1 수준이기 때문이다. 시가총액 8666억원의 기업이 2280억원 가치로 책정돼 팔렸다고 볼 수 있다.

신라젠은 발행가액 산정 기준을 공개하지 않았다. 사업화 성공확률 등을 고려한 미래현금흐름할인법(DCF Model)을 적용하여 주당 기업가치를 2057~3200원으로 추정했다고만 적시했을 뿐이다. 가치를 평가한 기관은 익명의 회계법인이다. 이에 대해 일부 주주들은 최소한 가격 산정 근거를 공개해야하는 것 아니냐고 요구하고 있다.

주주들의 동의 없이 회사가 헐값에 매각될 빌미를 줄 수 있는 점도 지적한다. 이사회 결의사항인 제3자배정 유상증자는 소액주주들의 동의가 필요없어서다.

또 다른 거래정지 기업인 이에스에이도 논란의 중심이 있다. 최근 이에스에이는 주당 657원(총 10억원 규모)에 제3자배정 유상증자를 결정했는데, 소액주주들이 금융감독원에 고발을 하는 등 거세게 반발하고 있다.

이유는 신주발행가액이 현 주가(8850원)의 7.4% 수준이기 때문이다. 이에스에이도 감정평가를 회계법인 두곳에 맡겼지만 구체적인 근거를 공시하지 않았다. 이 같은 유상증자가 앞서 실시한 무상감자와 합쳐지면서 기업이 헐값에 넘어갔다고 소액주주들은 주장한다. 앞서 이에스에이는 보통주 30주를 1주로 병합하는 무상감자를 실시했다. 이를 통해 발행주식수가 4580만1509주가 152만6716주로 30분의 1로 줄어들었다. 소액주주들은 “유통주식수를 줄인다음 헐값에 주식을 발행함으로써 시총 270억원 기업의 경영권을 10억원에 넘겼다”고 주장하고 있다. 실제로 인수자로 나선 개인 투자자 박원하 씨는 10억원을 통해 지분 49.92%를 확보했다.

최근에는 코스닥 상장사 아리온의 주주들이 불안에 떨고 있다. 아리온은 지난달 보통주 30주를 1주로 병합하는 무상감자를 결정했다. 아리온은 최근 인수자로 나선 아이젤크리에이티브에 제3자배정 유상증자 방식으로 회사를 인수합병(M&A)하는 계약을 체결했는데, 주주들은 헐값에 주식이 발행되지 않을지 우려하고 있다.

주주들은 최대주주가 바뀌는 증자에서 발행가액 산정 근거를 최소한 공개해야하는 것 아니냐고 주장하고 있다. 하지만 현행 법상 회사가 산정 근거를 공시해야할 의무는 없다. 금감원 관계자는 “현재로서 시장 자율에 맞길 수밖에 없다”고 했다.

박의명 기자 uimyung@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)