“유한양행, 레이저티닙 기대감 유효…‘매수’ 유지”

비소세포폐암 치료제인 레이저티닙은 지난 1월 국내 식품의약품안전처 조건부승인을 받았다. 이후 6개월 만에 ‘렉라자’라는 상품명으로 지난달 건강보험 급여품목에 등재됐다.

레이저티닙은 상피세포성장인자수용체 티로신인산화효소억제제(EGFR TKI) 치료 후 'EGFR T790M' 돌연변이 발생으로 내성이 생긴 환자들에게 2차 치료제로 투여된다. 보험급여 약값은 1정당 6만8964원으로 책정됐다. 이달미 연구원은 “렉라자 국내 출시가 회사의 매출 성장에 긍정적인 영향을 줄 것”이라고 했다.

‘아미반타맙(얀센의 이중항체 비소세포폐암 신약 후보물질)’과의 병용임상 가능성에 대한 기대감도 크다. 지난해 유럽암학회(ESMO)에서 발표된 아미반타맙과 레이저티닙의 병용 임상 1상 결과, 치료경험이 없는 환자에서 객관적반응률(ORR)은 100%였다. 지난달 미국임상종양학회(ASCO)에서는 타그리소 내성 비소세포폐암 환자의 ORR이 36%를 보였다고 발표했다.

이 연구원은 “얀센의 주도로 진행 중인 미국에서의 아미반타맙과의 병용 임상 2상의 결과도 기대된다”고 했다.

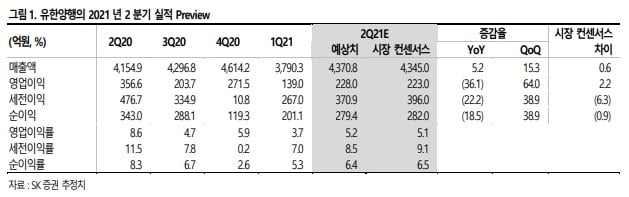

SK증권은 유한양행의 올 2분기 매출과 영업이익을 각각 4371억원과 228억원으로 전망했다. 매출은 전년 동기 대비 5.2% 증가하지만, 영업이익은 36.1% 감소할 것이란 예측이다. 이 연구원은 영업이익 감소의 원인을 지난해 2분기에 441억원의 대규모 단계별기술료(마일스톤)가 유입됐기 때문으로 봤다. 일회성 마일스톤을 제외하면 전문의약품(ETC) 부문의 성장세 회복으로 이익이 개선됐을 것이란 판단이다.

이 연구원은 “렉라자 출시로 인한 매출 상승과 아미반타맙과 레이저티닙의 병용임상 결과 기대감으로 주가는 우상향할 것”이라고 말했다.

이도희 기자

-

기사 스크랩

-

공유

-

프린트

![중동 긴장감 완화에 안도…나스닥 1.11%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36447545.1.jpg)

![[단독] 20代 사기범죄율 1위, 대한민국](https://timg.hankyung.com/t/560x0/photo/202404/AA.36494722.3.jpg)