팬오션, 10년 만에 최고 신용등급 눈앞

19일 증권업계에 따르면 한국신용평가는 이날 팬오션의 회사채 신용등급 전망을 종전 ‘안정적’에서 ‘긍정적’으로 올렸다. 현재 ‘A-’인 팬오션의 신용등급이 상향 조정될 가능성이 높아졌다는 의미다. 한 단계만 신용등급이 올라도 팬오션은 역대 최고 신용등급(‘A’)을 회복하게 된다.

범양상선으로 시작해 2004년 STX그룹에 인수된 팬오션은 2011년까지 신용등급 ‘A’ 상태를 안정적으로 유지했다. 하지만 업황 악화와 과도하게 낮은 가격에 체결해 놓은 장기 용선(운송) 계약 부담이 부각되면서 2012년부터는 등급 전망이 ‘부정적’으로 변경됐다. 2013년엔 STX그룹 전체가 부실화되면서 팬오션도 기업회생절차(법정관리)를 신청했다. 신용등급은 채무불이행 상태를 뜻하는 D까지 추락했다.

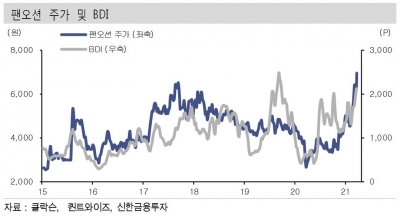

2015년 하림그룹으로 인수되면서는 강도 높은 구조조정 영향으로 신용도가 살아나기 시작했다. 특히 장기 운송 계약 매출이 증가하면서 영업현금흐름이 빠르게 확대되고 있다. 기존 5억~6억달러였던 팬오션의 장기 계약 매출은 수자노 등 평판이 좋은 화주와 계약이 늘어나면서 지난해 8억달러(약 8950억원) 정도로 증가했다. 올해는 9억~10억달러로 확대될 예정이다. 최근 수주한 장기 계약이 모두 매출로 이어지는 2023년 이후엔 10억달러 이상의 장기 계약 매출이 점쳐진다.

하림 인수 후에 체결된 장기 운송 계약 중 상당수는 수익성이 좋은 편이다. 또 지난해 말 연결 기준 부채비율은 66%에 그친다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)