BBB급 회사채까지 완판 행진…모처럼 '곳간' 채우는 기업들

두산인프라·한진칼·한신공영 등 저신용 기업에도 뭉칫돈

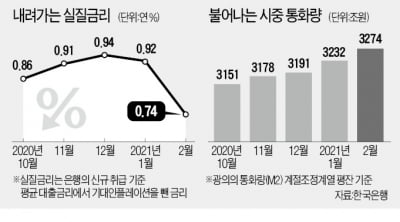

불과 1년 만에 상황은 극적으로 달라졌다. 시중에는 오히려 자금이 넘쳐난다. 위험 회피 시기라면 투자자들이 기피했을 BBB급 회사채가 줄줄이 ‘완판’될 정도다.

코로나19 흔적 사라진 자본시장

1년 전 투자은행(IB)업계에서는 인수합병(M&A) 시장에 매물을 내놓을 수 있는 그룹으로 한화그룹, 한진그룹, CJ그룹 등을 손에 꼽았다. 현금 확보를 위해 알짜 사업부를 팔아야 할 것이라며 IB 관계자들이 딜 제안서를 들고 설득하고 다녔다.하지만 최근엔 이들 기업이 오히려 현금을 들고 매물을 찾아다니느라 바쁘다. 한화시스템은 지난달 1조2000억원 규모 유상증자 계획을 발표했다. 오는 6월 현재 발행 주식의 71.3%에 달하는 7868만9000주를 새로 발행하기로 했다.

이 회사는 증자로 확보한 자금을 모두 에어모빌리티와 위성통신 등 신사업 육성을 위해 투입할 예정이다. 미국 플라잉카 지분 인수 등도 추진하고 있다. 한화시스템 관계자는 “큰 폭으로 성장할 것으로 예상되는 산업에 적극적으로 투자해 신속하게 기술력을 확보해나갈 것”이라고 설명했다. 한화그룹 계열사 한화솔루션(1조3460억원)도 지난 2월 대규모 유상증자에 성공했다.

대한항공도 코로나19로 비행기가 뜨지 못하게 되면서 지난해 큰 타격을 받았다. 기내식 사업부 등을 한앤컴퍼니에 매각해 자금을 조달했다. 그러나 올해 분위기는 사뭇 다르다. 지난달엔 국내 최대 규모(주주배정 기준)인 3조3158억원어치 유상증자에 성공했다. 아시아나항공과의 통합을 앞두고 대한항공의 미래 전망을 낙관하는 투자자가 늘어서다.

저신용 기업까지 ‘신바람’

전문가들은 1년간 이어지고 있는 증시 호황이 주식발행시장에서 전례 없는 자금 조달 열기를 가능하게 했다고 보고 있다. 바이오, 2차전지, 인터넷, 게임, 그린에너지, 우주 등 빠르게 성장하는 사업에서 두각을 보이는 기업들의 주가가 고공행진했다.풍력 발전업체 씨에스윈드가 대표적이다. 그린 뉴딜 정책 수혜주로 주목받은 이 회사는 주가가 저점(지난해 3월 19일) 대비 9배 이상 뛰었던 지난 2월 유상증자를 통해 4673억원을 조달했다. 지난해 상장하자마자 ‘따상상’에 성공하며 공모주 열풍에 한몫했던 카카오게임즈도 지난달 말 5000억원어치 전환사채(CB)를 발행했다. 올해도 뜨거운 분위기 속에서 LG에너지솔루션·카카오뱅크·카카오페이·크래프톤·SKIET 등 초대어가 차례로 증시에 입성할 예정이다.

저신용 기업들도 기지개를 켜고 있다. 올 들어선 회사채 투자수요 확보에 실패한 기업이 단 한 곳도 없을 만큼 안정적인 분위기가 이어지고 있다.

올해 ‘사상 최대’ M&A 예상

멈췄던 M&A 행렬도 재개됐다. 항공업 해운업 등 코로나19 타격을 받았던 분야에 투자하는 사모펀드가 속속 등장하고 있다. JC파트너스는 지난달 코차이나와 함께 500억~650억원 규모 신주 유상증자에 참여하는 방식으로 신생 저비용항공사(LCC) 에어프레미아 경영권을 획득했다. JKL파트너스는 티웨이항공의 전환우선주를 800억원 주고 인수했다. 한앤컴퍼니는 아시아나항공의 기내식사업부를 추가로 인수할지를 검토하는 것으로 알려졌다.한국경제신문 자본시장 매체 마켓인사이트와 에프앤가이드가 취합한 리그테이블에 따르면 작년 1분기 경영권 매각(바이아웃, 발표 기준) 거래는 6조1663억원(44건)에 그쳤다. 그나마도 대부분 12월 말 시작된 거래가 1~2월 확정된 경우였고, 작년 3월부터 6월까지는 거의 모든 거래가 중단돼 ‘M&A 빙하기’가 몰아닥쳤다.

그러나 작년 12월께부터 밀렸던 M&A 딜이 시장에 쏟아지고 있다. 올 1분기엔 9조7056억원어치 49건이 거래됐다. 잡코리아(9000억원), 하이퍼커넥트(2조원) 등의 거래가 이미 성사됐고 이베이코리아(약 4조~5조원), 한온시스템(약 8조~10조원) 등 수조원짜리 거래가 진행 중이거나 진행 예정이다. 올해 사상 최대 M&A 장이 설 것이라는 게 IB업계의 공통적인 평가다.

김진성/김은정/이상은 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["14억이 전기차 타야하는데"…인도, 리튬·니켈 확보전 뛰어든다 [원자재 포커스]](https://timg.hankyung.com/t/560x0/photo/202404/01.36506152.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)

![[여행소식] 사진작가 신미식, 수령 3천년 바오밥 작품전](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36512668.3.jpg)