격동의 전기차 시장, 올해는 미국 시장을 주목해야

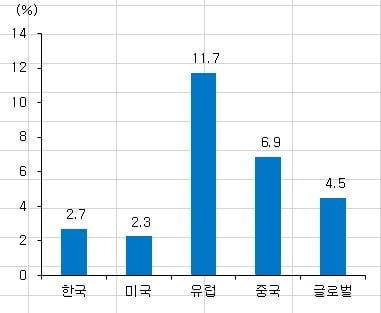

그러나, 세계 3대 자동차 시장 중 두 번째 규모인 미국은 글로벌 전기차 시장의 개화를 이끈 테슬라가 있음에도 전기차 무풍지대이다. 이는 지난 4년간 재임했던 미국의 트럼프 전 대통령이 지구온난화를 믿지 않으면서, 오히려 연비규제를 완화하였기 때문이다. 미국은 2020년 3월 31일에 연비규제를 46.7mi/g(19.8km/ℓ) → 40.4mi/g(17.2km/ℓ)으로 13% 완화한 바 있다. 이는 글로벌 트렌드에 역행하는 것이었다. 2020년 미국의 자동차 수요 대비 전기차 비중은 2.3%로 유럽 11.7% 및 중국 6.9%에 비해 매우 낮다. 연비규제 완화에 저유가가 겹쳐 미국시장의 SUV와 픽업트럭 비중은 80%까지 치솟으며 세단은 거의 팔리지 않는 시장이 되었다.

둘째, 바이든 대통령은 전기차 보조금 확장과 ‘바이 아메리카(Buy America)’ 조항 서명(2021년 1월25일)으로, 자국 전기차 육성 모멘텀을 마련하였다. 연비규제 강화라는 채찍도 있지만, 전기차에 대한 연방보조금 지급 대상 확대와, 관용차 64만5000대를 모두 전기차로 바꾸는 당근도 제시한 것이다. 관용차량 교체는 미국에서 생산된 전기차만 대상으로 한다. 2019년 기준 미국정부 차량은 64.5만대로 구성은 공무원차량 24만5000대, 군용차 17만3000대, 우체국차량 22만5000대이다. 10년에 걸쳐 교체된다고 해도 연간 6~7만대로 2020년 미국 전기차 수요 32만대의 20% 수준이다. 단기간 미국 전기차 수요를 자극하기에 매우 효과적인 방안이다.

셋째, 테슬라의 트럭 세그먼트 진출로 미국업체의 전기차 전환이 불가피하다. 미국 빅3의 실적을 견인하고 있는 것은 북미시장의 픽업과 SUV세그먼트이다. 특히 북미의 픽업트럭시장은 연간 3.2백만대~3.5백만대 시장으로 미국 빅3가 77%의 점유율로 과점하고 있다. 40톤 트럭을 포함한 트럭 시장은 대수기준으로는 50만대에 불과하지만, 코로나19로 급격하게 대두된 물류 자동화의 잠재력을 감안할 때 부가가치 기준으로는 전체 미국자동차 시장보다 더 큰 시장이다. 테슬라의 사이버트럭과 세미트럭의 가격과 주행거리는 미국 완성차 업체의 베스트셀링 모델을 위협할 만한 수준이며, 2021년 말 자율주행 기술 완성을 선언한 바 있다.

한편, 그린정책을 공약으로 내세운 바이든 대통령의 당선 확정과 함께 미국시장에는 전기차 스팩상장 열풍이 진행 중이다. 5개의 스팩 상장업체, 비상장업체 리비안(9월 IPO 가능성)을 분석한 결과, 미국 전기차 대표기업으로 성장 가능성이 높은 업체를 ‘리비안’, ‘프로테라’로 예상한다. 리비안과 프로테라는 1) 기존 글로벌 완성차 업체, 이커머스 업체 등 확실한 고객사 보유, 2) 주력 제품이나 서비스의 시장확장 가능성, 3) 생산설비를 갖추었거나, 양산경험이 있는 업체이다. 니오, 샤오펑, 리오토 등 중국 2세대 전기차 벤처업체의 경우 1대 주주가 재무적 투자가를 넘어 사업적 파트너사이다. 이와 다르게 미국의 전기차 벤처업체는 재무적 투자가가 주요 주주로, 확실한 고객사가 주주 구성의 약점을 보완해 줄 것으로 예상한다.

한편, 미국 전기차 벤처업체는 모두 테슬라 출신의 인재를 투자포인트로 내세우고 있다. 테슬라는 미국 모빌리티 산업의 인재 양성소 역할을 하고 있으며, 테슬라에서 치열하게 일했던 경험은 벤처업체 성공의 보증수표처럼 사용되고 있다. 이는 테슬라의 기술 개발방식, 조직 구성, 마케팅 등 많은 부문이 모빌리티 산업의 표준이 될 가능성이 높다는 것을 의미한다. 2021년 들어 테슬라 주가는 미국 시장금리 상승으로 밸류에이션 부담, 주요투자자의 차익실현, 코인매입, 차량용 반도체 부족으로 감산 등 많은 우려로 조정을 받고 있다. 그럼에도 모빌리티 산업의 표준이 되어가고 있다는 여러 가지 증거가 긍정적 의견을 유지하는 이유이다.

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)