바이오파마, 보령제약 핵심 계열사 상장한다

보령바이오파마가 상장을 서두르는 이유는 코로나19 이후 백신 회사 몸값이 급등했기 때문이다. 백신은 신약에 비해 수익성이 현저히 낮아 기업가치를 높게 평가받지 못했다. 그러나 SK바이오사이언스가 코로나19 백신의 수탁생산(CMO) 계약을 수주하면서 상황이 달라졌다.

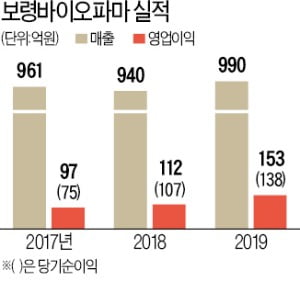

보령바이오파마는 SK바이오사이언스 대비 매출 규모가 절반 수준이다. 2019년 기준 990억원의 매출을 냈다. 1991년 설립된 보령신약이 전신으로 2002년 사명을 바꿨다. 충북 진천군에 있는 공장에서 수액제와 일본뇌염, 인플루엔자, 간염, 장티푸스, 뇌수막염 백신 등을 생산하고 있다. 자체 개발한 백신보다 CMO 비중이 높다. 백신 외에 유전체 검사, 제대혈, 진단키트 등으로 사업 영역을 확장했다.

지난해는 400억원대 외부 투자 유치에 성공했다. 티그리스인베스트먼트가 운용하는 티그리스투자조합과 DS자산운용이 각각 240억원, 170억원어치의 전환사채(CB)를 인수하는 방식으로 투자했다. 회사 측은 자체 개발한 A형 간염 백신으로 해외 시장을 공략해 외형을 키운 다음 상장하겠다는 계획이다. 보령바이오파마가 상장할 경우 김정균 보령홀딩스 대표는 그룹 내에서 확고한 기반을 갖추게 될 전망이다.

보령제약은 연내 자회사인 세포치료제 개발기업 바이젠셀의 기술특례 상장도 준비하고 있다.

전예진 기자 ace@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![SK바사, 68억 넣고 8일 만에 3300만원 "공모주 할 맛 나네" [종합]](https://img.hankyung.com/photo/202103/01.25755794.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)