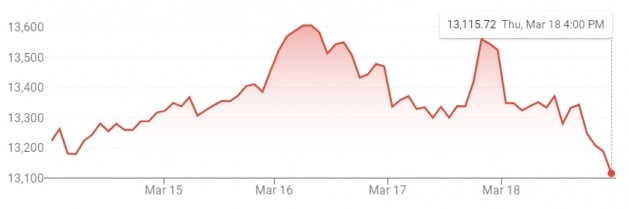

"시장이 립 서비스 이겨"…하루 만에 끝난 파월 약발 [조재길의 지금 뉴욕에선]

나스닥 하룻새 3% 급락…"더 떨어질 것"

나이키·페덱스는 '어닝 서프라이즈' 실적

파월에 대한 이런 찬사가 하루도 안돼 무색해졌습니다. 파월이 지난 17일 오후 2시 언론 브리핑에 나선 직후 미 국채 금리가 급속히 떨어지고, 글로벌 증시가 환호했으나 약발은 얼마 가지 못했습니다.

파월은 전날 브리핑에서 분명한 메시지를 보냈습니다. “올해 미 경제 성장률이 당초 예상보다 훨씬 좋을 것이며, 그럼에도 인플레이션은 일시 상승에 그칠 것”이란 겁니다. 때문에 일각에서 기대해왔던 시장 개입 조치를 전혀 취하지 않았습니다.

수 시간 관망세를 보였던 금융 시장은 다시 냉정한 판단을 하기 시작했습니다. 파월이 “경제 전망보다 실질적인 지표가 중요하다”고 했으니 구체적인 지표를 살펴본 것이죠. 백신 배포 확대와 대규모 부양책 덕분에 경기 및 고용 등은 모두 강한 회복세를 보이고 있습니다. 경기가 반등하면 대개 물가는 오르기 마련입니다.

시장은 파월의 말을 곧이 곧대로 믿지 않고, 인플레이션에 베팅했습니다.

시티은행은 Fed가 제로 수준인 현재의 금리를 2024년이 아니라 내년 말부터 인상하기 시작할 것으로 내다봤습니다. 뱅크오브아메리카의 랄프 악셀 미 금리 전략가는 “더 빠른 성장은 더 높은 인플레이션을 뜻한다는 걸 시장이 이해하기 시작했다”며 “Fed가 인플레이션 압력을 느끼면 확장 정책을 접고 더 일찍 긴축에 나서야 할 것”이라고 진단했습니다.

투자회사인 파이퍼 샌들러의 크레이그 존슨 기술 시장 전략가는 “국채 금리가 얼마나 빨리 오를 것이냐가 시장의 최대 관심사”라고 했습니다.

이날 미국 시장에서 주목 받은 이벤트 및 지수·가격 움직임은 아래와 같습니다.

- 미 국채 금리 또 급등(10년 만기 연 1.71%로 0.08%P 상승)

- 국제 유가(WTI) 배럴당 7.1% 폭락해 60.0달러로 마감

- 콘퍼런스보드의 2월 경기선행지수, 0.2% 상승한 110.5

- 필라델피아 연은의 3월 제조업지수, 51.8(48년만의 최고치)

아래는 오늘 아침 한국경제TV ‘굿모닝 투자의 아침’과의 인터뷰 내용입니다.

▶먼저 마감한 미 증시 특징적인 부분 짚어주시죠.

오늘 뉴욕증시가 일제히 하락했는데, 기술주 중심의 나스닥 타격이 컸습니다. 하룻동안 3% 넘게 빠졌습니다.시장 안정 발언을 내놓았던 ‘파월의 약발’이 하루도 가지 못한 겁니다. 제롬 파월 Fed 의장의 브리핑 직후 급속히 안정됐던 미국 국채 금리는 어젯밤부터 급등하기 시작했습니다.

어제 연 1.63%로 마감했던 10년 만기 국채 금리는 한때 12bp(1bp=0.01%포인트) 뛴 연 1.75%에 달했습니다. 결국 연 1.71%로 마감했습니다. 30년 만기 금리도 한때 2.5%를 넘어 2019년 8월 이후 최고치를 경신했습니다.

이날 발표된 필라델피아 연방준비은행의 3월 제조업지수가 51.8로, 1973년 이후 48년 만의 최고치로 치솟은 점도 경기 회복 기대와 이에 따른 물가 상승 압력을 키웠습니다.

나이키와 페덱스는 장 마감 후 예상을 뛰어넘는 실적을 내놨습니다.

▶파월은 경기 회복세가 빨라지더라도 인플레이션을 충분히 억제할 수 있을 것이라고 자신했는데, 현지에선 어떤 평가와 전망이 나오고 있나요.

파월 의장의 미국 경제에 대한 전망은 상당히 긍정적이었습니다. 작년 12월엔 올해 성장률이 4.2%가 될 것으로 봤는데, 3개월 만에 6.5%로 대폭 상향 조정했습니다. 연말 실업률 역시 5.0%에서 4.5%로 낮췄습니다. 지난달 실업률이 6.2%였으니, 앞으로 10개월 만에 1.7%포인트를 낮출 수 있을 것이라고 자신한 겁니다.이렇게 경기가 호조를 보이면 인플레이션이 나타나는 게 보통인데, 물가 상승률 역시 통제 범위 내에 들어올 것으로 봤습니다. Fed는 근원 인플레이션이 연말에 2.2%로 상승할 것으로 예상했습니다.

3개월 전의 1.8%보다는 높여 잡았지만 여전히 2%대 초반에 그치고, 이마저 일시적일 것이라고 본 겁니다. 이 때문에 채권 매입 축소를 의미하는 테이퍼링을 논할 때가 아니라고 강조했습니다. 또 “테이퍼링을 시작하기 전 Fed가 신호를 줄테니 미리 걱정하지 말라”며 시장을 안심시켰습니다.

인플레이션 급등은 기우에 불과할 것이라고 했지만 시장이 보는 관점은 다릅니다. 백신 배포와 대규모 부양책, 작년 팬데믹 직후 침체됐던 데 따른 기저 효과까지 겹쳐 당분간 물가 상승이 가파를 수 있다는 겁니다.

10년 만기 국채 금리를 기준으로 당분간 연 3~4%까지 치솟을 것이란 전망이 점차 힘을 얻는 분위기입니다. 이게 현실화할 경우 Fed가 결국 오퍼레이션 트위스트와 같은 시장 개입에 나서거나, 기준금리 인상 시기를 앞당길 것이란 얘기도 나옵니다.

▶시장을 계속 주시해봐야겠는데요. 앞으로 체크할 이슈나 이벤트가 있다면.

역시 미국 국채 시장을 주시해야 할 것 같습니다. Fed가 어제 시장 개입 조치를 배제했던 만큼, 당분간 상승세를 이어갈 가능성이 높다는 지적입니다. 국채 금리 상승은 기술주에 추가적인 타격을 줄 것으로 보입니다.

파월은 브리핑에서 “SLR 관련 조치를 수일 내 발표할 것”이라고만 했습니다. 시장에선 Fed가 SLR 완화 조치를 연장할 가능성이 높을 것으로 보고 있습니다. 실제 연장되면 시장 안정에 도움이 될 것이란 게 대체적인 관측입니다.

다음주 나오는 경제 지표 중에선 24일(수)의 제조업 구매관리자지수(PMI)와, 26일(금)의 개인소득·소비지출·근원 인플레이션이 중요합니다. 경기 회복세가 강화되고 있다는 걸 보여줄 가능성이 큽니다.

실적 발표 기업 중에선 게임스톱과 어도비가 있습니다. 23일에 직전분기 성적표를 공개합니다.

다음은 다음주로 예정된 경기 지표 및 기업 실적 발표 일정입니다.

23일(화) 게임스톱·네오젠·어도비·IHS마킷 실적 발표

24일(수) IHS마킷 제조업 및 서비스업 PMI(3월)

25일(목) 주간 신규 실업수당 청구건수 / 작년 4분기 GDP 증가율(확정치)

26일(금) 개인소득·소비지출·코어 인플레이션(2월)

뉴욕=조재길 특파원 road@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 나스닥 3% '급락'…美 국채금리 1.75%까지 치솟아](https://img.hankyung.com/photo/202103/99.10780436.3.jpg)

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)