골드만삭스가 고른 '금리 민감 포트폴리오', 올해 22% 올랐다

미국 10년물 국채 금리는 17일(현지시간) 1.53% 오른 1.646%에 거래를 마쳤다. 백신 접종률이 높아지며 경기 회복 낙관론이 커지고 인플레이션 가능성이 높아지면서다. 금리가 높아지면 미래 현금 흐름의 가치가 줄어들고, 성장주에게는 타격이 된다.

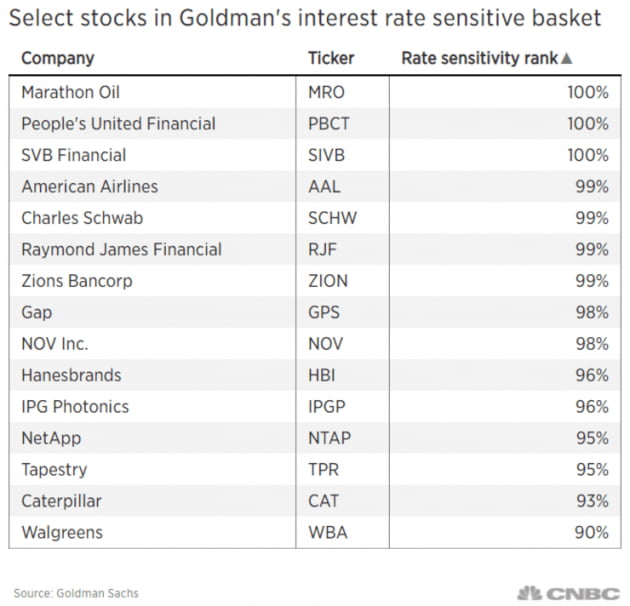

반대로 금리 상승으로 수혜를 보는 종목을 찾아 골드만삭스는 '금리 민감 바스켓'을 구성했다. 미국 10년물 국채 금리 변화에 민감도가 높은 S&P500 50개 종목으로 구성돼 있다. 금리가 오를수록 주가도 오를 가능성이 높은 종목들이다.

골드만삭스의 포트폴리오에는 금융주 비중이 높았다. 골드만이 강조한 금융주로는 SVB 파이낸셜(SIVB), 피플스 유나이티드 파이낸셜(PBCT), 레이먼드 제임스 파이낸셜(RJF), 찰스 슈왑(SCHW), 자이언스 뱅코프(ZION) 등이 포함됐다. S&P500 금융 섹터는 올해 들어 16% 상승률을 기록했다.

바스켓에는 갭(GPS), 헤인즈브랜즈(HBI), 태피스트리(TPR) 등의 소매 업체들도 포함됐다. 이런 소매점들은 고객들이 가게로 돌아오는 경제 재개 시점에 이익이 극대화되는 경향을 보인다.

여행 재개에 대한 낙관론이 커질수록 주가가 오르는 아메리칸 에어라인(AAL)도 항목에 포함됐다. 에너지 기업 중에서는 마라톤오일(MRO), NOV(NOV) 등이 포함됐다. 에너지 섹터는 올해 경기 민감주 상승세를 타고 승률이 가장 높았던 섹터다. 올해 들어서만 35%가 올랐다.

고재연 기자 yeon@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[김현석의 월스트리트나우] '슈퍼 비둘기' 파월에 설득당한 시장…하지만](https://img.hankyung.com/photo/202103/01.25754329.3.jpg)

![만년 2등 日 미쓰이스미토모은행이 1등한 비결 [정영효의 일본산업 분석]](https://img.hankyung.com/photo/202102/01.25688714.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)