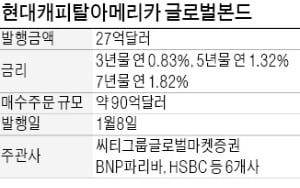

현대캐피탈아메리카 글로벌본드에 90억弗 몰렸다

3년물 年 0.83% 역대 최저금리

현대캐피탈아메리카는 모집액을 훌쩍 뛰어넘는 투자수요가 들어온 덕분에 창사 이후 가장 낮은 금리로 채권을 발행하게 됐다. 이번 글로벌본드 발행금리는 3년물이 연 0.83%, 5년물은 연 1.32%, 7년물은 연 1.82%로 결정됐다. 같은 만기의 미국 국채금리 대비 각각 0.67%포인트, 0.95%포인트, 1.15%포인트 높은 수준이다. 이 회사의 글로벌 신용등급은 10개 투자적격등급 중 여덟 번째로 높은 ‘BBB+’다.

세계 주요국의 강력한 경기부양책에 힘입어 채권시장이 안정을 찾은 것이 흥행 요인으로 꼽힌다. 코로나19 사태로 실물경제는 여전히 위축돼 있지만 비교적 재무구조가 탄탄한 투자적격등급 기업은 양호한 조건으로 채권을 발행할 수 있는 분위기가 이어지고 있다.

최근 전기차와 수소차 등 미래차 투자로 주목받는 현대자동차그룹 계열사라는 점도 해외 기관의 시선을 끌었다는 평가다. 현대캐피탈아메리카는 북미 지역에서 현대·기아자동차 차량을 구매하는 소비자에게 할부와 리스 등의 금융서비스를 제공하고 있다. 지난해에도 세 차례에 걸쳐 63억달러어치 채권을 발행하는 등 글로벌 채권시장에서 활발하게 자금을 조달하고 있다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['블루웨이브'로 기술주 급락할 것…단 '테슬라'는 예외 [김현석의 월스트리트나우]](https://img.hankyung.com/photo/202101/01.24930762.3.jpg)

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)