금감원 "증권사 해외투자 7.5조 부실 가능성"

15%는 원리금 연체 등 부실화

재매각 못해 떠안은 자산 3.6조

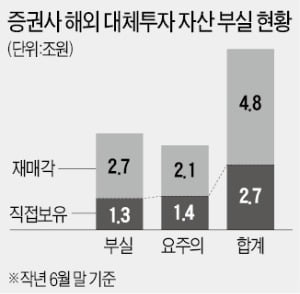

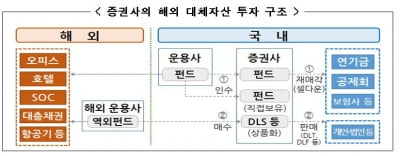

증권사 자체 점검 결과 부실(원리금 연체 등 발생으로 손실이 예상) 또는 요주의(원리금 연체 등 발생 가능성이 상당)로 분류된 투자자산은 7조5000억원 규모로 전체의 15.7%에 달했다. 증권사 직접 보유분(16조6000억원) 중 부실·요주의 규모는 2조7000억원(16%), 투자자 대상 재매각분(31조4000억원) 중에서는 4조8000억원(15.5%)이었다.

재매각분 부실·요주의 자산 중 해외펀드를 기초자산으로 발행된 파생결합증권(DLS) 규모만 2조3000억원에 달했다. 이는 전체 해외펀드 DLS 발행액 3조4000억원의 68%에 이른다. 금감원 관계자는 “DLS 발행사의 사전검증 절차가 미흡했던 ‘독일 헤리티지 DLS’ 등에서 대규모 부실이 발생했기 때문”이라고 설명했다.

증권사가 기관투자가 등에 셀다운할 목적으로 인수했으나 셀다운하지 못하고 6개월 이상 보유 중인 자산은 3조6000억원 규모였다. 이 중 보유기간이 1년을 경과한 자산은 2조원에 달했다. 금감원은 “코로나19 사태가 장기화됨에 따라 호텔과 항공기, 무역금융채권 등 자산이 추가적으로 부실화될 가능성이 있다”고 지적했다.

금감원은 지난해 6~8월 해외 대체투자와 관련한 증권사 자체점검에서 현지실사 보고체계 미흡, 해외펀드 DLS 위험검증 절차 미비 등을 확인했다고 밝혔다. 이에 증권사 대체투자 가이드라인(모범규준)을 마련해 조만간 시행할 계획이다.

해외펀드 DLS에 대해서는 올해 증권사 중점 검사사항에 반영해 공모규제 회피 여부와 발행·상품심사 실태, 사업성 분석, 투자심사 절차의 적정성 여부를 집중 점검하기로 했다.

오형주 기자 ohj@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)