내년 ETF 투자 황금비율…'주식 5 : 채권 3 : 金·리츠 2'

"시장 전체를 사라" ETF 필승 투자법

코로나 이후 돈 더 몰린 ETF

글로벌 운용자산 올 7조달러 육박

국내 상장 ETF 설정액도 12% 늘어

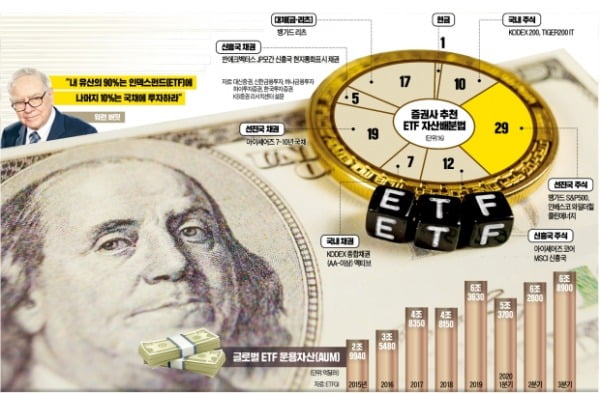

코로나19 위기를 겪으면서 ETF 인기는 폭발적이다. 글로벌 ETF 운용자산(AUM)은 지난 9월 말 기준 6조8900억달러(약 7600조원)에 이른다. 올 들어 8% 늘었고, 5년 전과 비교하면 130% 폭증했다. 한국도 마찬가지다. 국내 상장 ETF의 설정액은 약 44조원(17일 기준)이다. 올해 12% 불어났다. 해외 주식형 ETF는 36% 늘었다.

주가지수가 사상 최고 수준에서 ETF를 찾는 투자자는 계속 늘고 있다. 시장이나 테마를 사는 전략을 구사하는 이들이 많아졌기 때문이다.

(1) ETF도 분산 투자가 필수

ETF는 시장 전반에 투자하기 때문에 위험이 낮다. 실시간 매매가 가능해 환금성이 높고, 수수료도 저렴하다. ETF 선택 폭도 확대됐다. 단순 지수 추종을 넘어 기후변화, 고령화 등 변화된 사회 모습에 투자하는 테마형 ETF, 직접 투자 종목과 매매 시점을 결정해 운용하는 액티브 ETF 등으로 다양해졌다. 분산 투자 기조는 유지하면서 초과 수익을 얻고 싶은 사람들, 해외 투자 비중을 높이고 싶은 사람들, 변화하는 세상에 투자하고 싶은 사람들에게 ETF가 좋은 대안이 되는 이유다.ETF에 투자하려면 어떤 자산에 투자할지 먼저 결정해야 한다. 전문가들은 ETF도 자산 포트폴리오를 짜서 분산하라고 조언한다.

국내 6개 증권사 리서치센터에 의뢰해 내년 유망한 자산배분 전략을 들어봤다. 기본적으로 주식 50%, 채권 30%, 대체자산 20% 전략이 유효하다고 말한다. 그중에서도 선진국 주식 비중을 가장 높게 가져가라는 조언이 많았다. 뱅가드 S&P500 ETF, 인베스코 와일더힐 클린에너지 ETF, 위즈덤트리 미국 소형주 퀄리티 배당 성장 ETF 등이다.

국내 주식으로는 코스피200을 추종하는 ETF가 많은 추천을 받았고 해외 채권으로는 미국 중기채나 회사채, 물가연동채 ETF가 목록에 올랐다. 대체자산으로는 뱅가드 부동산 ETF, TIGER 부동산 인프라 ETF 등 리츠를 추천했다. 헤지(위험 회피) 관점에서 아이셰어즈 골드 트러스트 ETF도 편입할 만하다는 의견이다.

(2) 닮은 듯 판이한 ETF

테마 ETF를 선정할 땐 종목 구성을 살펴보는 작업이 필수다. 같은 테마라고 하더라도 ‘관련주’에 대한 판단이 운용사마다 다를 수 있다. 지난 10월 27일 상장한 ‘HANARO Fn 5G산업 ETF’와 ‘KBSTAR Fn5G테크 ETF’는 5세대(5G) 이동통신 테마로 묶이지만 종목 구성은 판이하다. HANARO는 통신 3사 비중이 약 30%인 반면 KBSTAR는 통신사 주식을 담지 않았다. 대신 40% 이상을 케이엠더블유, 에이스테크, RFHIC 등 부품·장비주에 투자한다. 두 ETF의 상장 후 수익률(17일 기준)이 14.52%(HANARO) 대 17.34%(KBSTAR)로 다른 이유다.

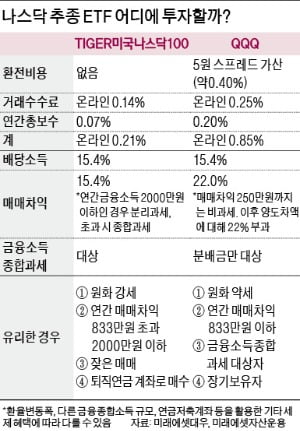

같은 지수를 따르더라도 국내 상장 해외주식형 ETF와 해외 상장 ETF는 상황별, 매매차익 구간별로 유불리가 나뉜다. 국내 상장 ETF인 TIGER미국나스닥100 ETF와 해외 상장 ETF인 인베스코QQQ트러스트를 비교해보자. 온라인매매 기준 QQQ의 총비용은 0.85%로, TIGER(0.21%)의 네 배다. 과세 체계도 다르다. 국내 ETF와 해외 ETF 모두 분배금에 대해 15.4% 과세한다. 매매차익은 국내 ETF는 15.4%, 해외 ETF는 250만원을 초과하는 매매차익에만 22%의 세금을 매긴다. 해외 ETF는 다른 해외 주식 종목과 손익 통산도 가능하다. 국내ETF는 매매차익과 분배금 모두 금융소득종합과세 대상이지만 해외 ETF는 분배금만 대상이다.

따라서 투자금이 적어 연간 매매차익이 833만원보다 적은 경우, 혹은 다른 금융소득과 합해 2000만원 이상 수익이 발생해 금융소득종합과세 대상이 될 것 같다면 해외 ETF로 세금을 아끼는 것이 좋다. 반대로 매매차익이 833만원보다는 크지만 금융소득종합과세 대상자가 아닌 경우에는 매매차익 세금이 저렴한 국내 ETF가 낫다. 한국 정규장 시간에 거래를 원하거나 매매가 잦은 경우에도 비용이 저렴하고 편리한 국내 ETF를 추천한다. 환율도 고려해야 한다. 국내 ETF 중에는 환헤지형 상품이 있어 원화 강세일 땐 국내 ETF가 좋은 대안이다. 퇴직연금 계좌로 ETF를 매수하는 경우 해외 ETF는 불가능하고 국내 ETF만 가능하다.

(3) 똘똘한 ETF 고르는 법

ETF 전문가들은 저렴한 수수료, 낮은 괴리율, 충분한 거래량 등 세 가지 원칙을 강조했다. 비용은 저렴할수록 좋다. 운용사들은 공식 홈페이지에 연 총보수를, 투자설명서에는 기타비용까지 포함한 총보수 및 비용을 공지하고 있다. ETF는 증권사 계좌를 통해 매수하는 게 가장 경제적이다.둘째, 괴리율이 낮아야 한다. 괴리율이란 ETF의 기준가격(NAV)과 시장 가격 간 차이를 말한다. 괴리율이 크다는 건 ETF가 적정 가격에 거래되고 있지 않다는 뜻이다. 유동성공급자(LP)들은 매수·매도호가 제출을 통해 괴리율을 조절하는데, 괴리율이 지나치게 크면 수익률에도 악영향을 끼칠 수 있다. 개장 직후 5분, 폐장 직전 10분에는 LP의 호가 제출 의무가 없어 이 시간을 피하는 것이 좋다. 시장가 주문보다는 지정가 주문을 내는 것이 낫다.

셋째, 거래량이 충분해야 한다. 거래량이 적은 상품에 투자하면 원하는 가격에 ETF를 매매하기 힘들어진다. 기준 가격보다 높은 가격에 사거나 낮은 가격에 매도하게 돼 수익이 줄어들 수 있다. 함께 고려해야 하는 부분은 AUM이다. 금융투자업계에서는 AUM이 1000억원 이상인 ‘덩치 큰’ ETF라면 기관투자가 자금도 유입될 수 있어 거래량이 충분할 확률이 높다고 보고 있다.

한경제 기자 hankyung@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)