"크래프톤 IPO 주관사 따내자"…4대 증권사 수장들 '판교 혈투'

수수료·인센티브 150억~200억

한투·미래에셋·NH·삼성 CEO

PT 직접 참석 '대어잡기' 총력전

국내 증권사 수장들도 판교로 총출동했다. 정일문 한국투자증권 사장과 최현만 미래에셋대우 수석부회장, 장석훈 삼성증권 사장, 정영채 NH투자증권 사장 등이 PT 현장을 지켰다. 증권사 최고경영자(CEO)의 참석 여부는 주관사 선정에 적지 않은 영향을 미친다. IPO 주관을 위해 전사적으로 공을 들이고 있다는 이미지를 심어주기 때문이다. 작년 8월 태광실업 IPO 주관사 선정 PT에는 한국투자증권 오너인 김남구 한국투자금융지주 회장이 태광실업 본사가 있는 경남 김해로 내려가 현장을 챙겼다. 한국투자증권은 결국 계약을 따냈고 김 회장이 힘을 실어준 덕분이라는 해석이 나왔다.

올 2월 열린 빅히트엔터테인먼트 주관사 PT에서도 국내 증권사 ‘빅3’인 한국투자증권, NH투자증권, 미래에셋대우 수장이 모두 자리했다. 미래에셋은 당초 빅히트 주관사 후보에서 빠져 있었지만 박현주 미래에셋그룹 회장이 방시혁 빅히트엔터테인먼트 의장에게 전화를 걸어 PT 자격을 얻었고 결국 공동 주관사로 선정됐다.

증권사로선 크래프톤 주관사 선정 여부가 내년 IB 수익을 좌우할 정도의 큰 거래인 만큼 대표가 직접 크래프톤 고위 임원을 대상으로 ‘고공 플레이’를 펼칠 것으로 보인다. 공모 규모가 조(兆) 단위인 만큼 주관사가 벌어들이는 수수료와 인센티브만 150억~200억원에 달할 것으로 전망된다.

글로벌 증권사로는 JP모간과 씨티그룹글로벌마켓증권이 PT 자격을 얻었다. 씨티는 올해 SK바이오팜, JP모간은 빅히트엔터테인먼트 상장을 성사시켰다. 일각에서는 JP모간이 유리한 위치에 있다고 본다. 배동근 크래프톤 CFO가 JP모간 출신이라는 점에서다. 그러나 배 CFO가 크래프톤으로 자리를 옮기는 과정에서 JP모간과 관계가 틀어진 탓에 오히려 불리하다는 해석도 있다.

JP모간과 씨티는 2016년 넷마블 상장을 주관한 경험이 있다. 당시 대표 주관사는 NH투자증권, JP모간이었고 한국투자증권과 씨티가 공동 주관을 맡았다. IB업계는 크래프톤도 국내 두 곳, 외국계 한두 곳을 주관사로 선정할 가능성이 높다고 보고 있다.

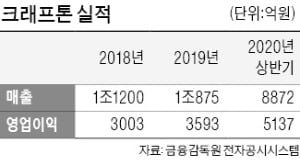

크래프톤은 국내 주요 게임사의 주가 하락으로 상장 시기를 늦출 계획도 내비쳤다. 넷마블의 이날 종가는 13만3000원으로 공모가 15만7000원보다 낮다. 엔씨소프트도 지난 8월 90만원대까지 치솟았던 주가가 80만원대로 내려왔다. 크래프톤은 경쟁사의 주가 흐름과 신작 게임 ‘엘리온’의 성공 여부를 지켜본 뒤 상장 시기를 조율하겠다는 계획이다. 엘리온은 올 4분기 출시 예정이었으나 내년 초로 미뤄질 가능성이 있는 것으로 알려졌다.

전예진/김주완 기자 ace@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)