美 배당주로 따박따박…金과장은 '달러 월세' 받는다

국내 오피스텔보다 짭짤, 美 배당주 투자

한국과 달리 분기 배당 보편적

3~4개 종목이면 매달 현금 확보

1억원 투자하면 月 30만원 수익

왜 미국 배당주인가?

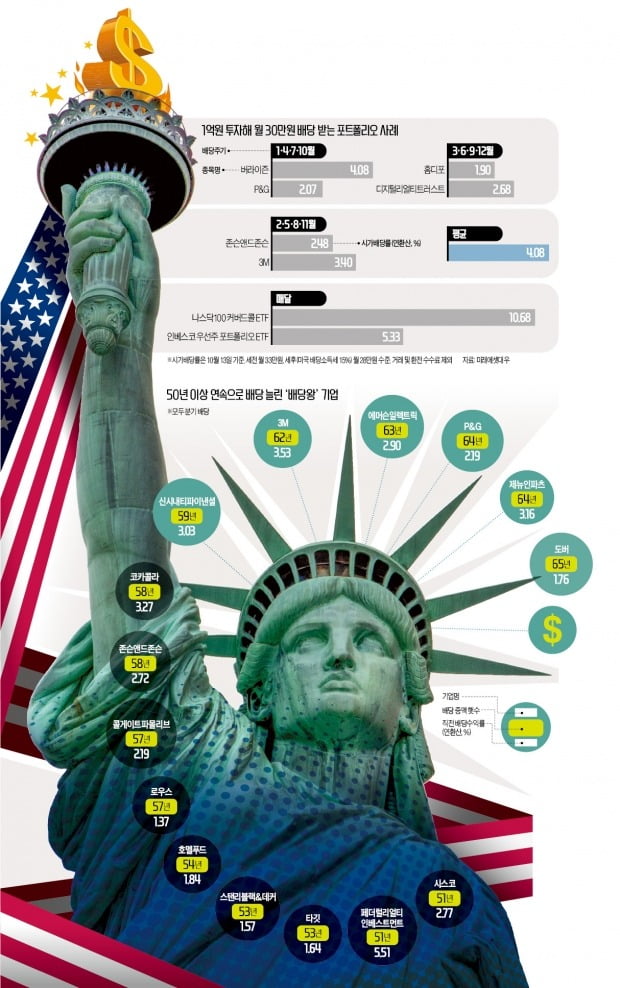

미국 배당주 투자의 가장 큰 장점은 안정성과 지속성이다. 기축통화인 달러 자산을 보유할 수 있다는 점도 투자 포인트가 된다.미국에는 회사가 영속성을 위협받을 정도의 위기가 아니면 꾸준히 배당을 늘려온 기업이 많다. 수십 년간 이익이 늘고, 주주친화적인 정책을 통해 시장의 신뢰를 쌓아온 기업들이다. 이런 종목은 ‘배당왕’(50년 연속 배당 증가), ‘배당귀족주’(25년 연속 증가), ‘배당성취주’(10년 연속 증가) 등으로 불린다. 전문가들은 배당주라고 해서 단순히 배당수익률이 높은 고배당주보다 이렇게 이익과 배당이 지속적으로 늘어나는 ‘배당성장주’에 주목해야 한다고 조언한다.

배당왕 기업 중 시가총액 10조원 이상 S&P500지수에 속한 기업들을 추려보니 15개가 있었다. 도버(산업재), 제뉴인파츠(유통), P&G(소비재), 에머슨일렉트릭(자동차부품), 3M(복합산업), 코카콜라(소비재), 존슨앤드존슨(제약) 등이다. 배당귀족주는 펩시코, 월마트, 맥도날드, 엑슨모빌, AT&T, 셰브런 등 60개 기업이 해당한다.

경기침체, 금융위기 등 긴 세월 동안 수많은 위기를 견뎌낸 기업들이다. 50년이면 한 기업이 생존하기도 벅찬 기간이다. 꾸준히 성장하며 배당까지 늘리기는 더 어렵다. 배당왕 기업에는 주로 필수소비재, 유틸리티, 산업재 등 진입장벽이 높은 분야에서 강력한 브랜드 파워를 바탕으로 실생활과 밀접한 관련이 있는 기업이 많다.

미국 배당주는 배당수익률만 놓고 보면 그다지 높아 보이지 않는다. 그러나 배당성장주는 현재 배당수익률은 낮아 보여도 이는 주가의 장기 상승이 반영된 결과일 가능성이 크다. 마스터카드의 올해 배당수익률은 0.46% 수준이다. 그러나 2010년 이후 이 회사 주가는 1000% 올랐다. 2010년 이 주식을 샀다면 현재 배당수익률은 8%에 달한다.

월세 받는 포트폴리오

한국 배당주가 대부분 1년에 한 번 배당하는 것과 달리 미국은 분기 배당이 보편적이라 안정적인 현금 흐름을 추구하는 투자자라면 더 매력적인 선택지가 될 수 있다. 1년에 네 번 배당월을 종목별로 교차하게 구성하면 매달 월세가 나오듯 배당 수익을 얻을 수 있다. 1·4·7·10월, 2·5·8·11월, 3·6·9·12월 배당하는 종목들을 나눠 포트폴리오를 구성하는 식이다. 또 매달 배당하는 종목(56개)과 상장지수펀드(ETF)까지 이용하면 유연하게 수익구조를 짤 수 있다.미래에셋대우 글로벌주식컨설팅팀에 의뢰해 미국 배당주로 월세가 나오는 포트폴리오를 만들어봤다. 미래에셋대우는 1·4·7·10월 배당이 나오는 종목으로 버라이즌과 P&G를 제시했다. 2·5·8·11월 배당주로는 존슨앤드존슨, 3M을 추천했다. 또 홈디포와 디지털리얼티트러스트를 3·6·9·12월 배당주로 권했다. 이들 종목은 연간 배당수익률이 5% 미만으로 고배당주라고 보기는 어렵다. 월 현금 흐름을 위해 매달 배당을 지급하는 인베스코 우선주 포트폴리오 ETF를 추가했다. 이 ETF는 배당수익률이 5%를 웃돈다.

이 구성으로 투자한다면 연간 3% 수준의 배당수익률이 나온다. 1억원을 투자한다면 월 25만원 수준의 배당이 들어온다. 미국 배당소득세 15%를 빼면 21만원가량이다. 월 30만원 수준으로 올리고 싶다면 여기에 나스닥100 커버드콜 ETF를 추가할 수 있다. 배당수익률이 10%를 웃도는 고배당 ETF로 역시 매달 배당을 지급한다. 이렇게 짜면 연 4%가 넘는 배당수익률로 원금 1억원을 넣어 매달 30만원 수준의 배당을 받게 된다. 최근 서울 오피스텔 수익률이 연 4%대 초반인 것을 감안하면 미국 배당주로도 오피스텔 월세 받기가 가능한 셈이다.

윤재홍 미래에셋대우 매니저는 “지금 당장 고배당을 받을 수 있는 종목은 주가가 하락할 우려가 있기 때문에 실적과 배당이 같이 성장하는 배당 성장 종목 위주로 추천한다”며 “월 배당 수익을 높이고 싶다면 고배당주보다는 고배당 ETF를 통해 수익을 관리할 것을 고객들에게 권하고 있다”고 말했다.

설지연 기자 sjy@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[뉴욕증시] 29일 애플·아마존·구글 실적 공개](https://img.hankyung.com/photo/202010/02.23693143.3.jpg)

![[신간] 배삼식 희곡집 '토카타'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36526694.3.jpg)