대한항공 증자 선방…청약률 97%

신주발행가 1만4200원

최근 주가보다 낮아 '흥행'

자금난 해소 '숨통'

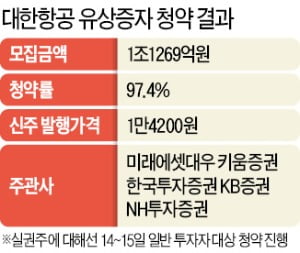

10일 투자은행(IB)업계에 따르면 대한항공이 1조1269억원 규모 유상증자를 위해 9~10일 이틀간 주주 및 우리사주조합을 대상으로 진행한 청약을 집계한 결과 발행 예정인 신주(7936만5079주)의 97.4%에 달하는 매수주문이 들어온 것으로 알려졌다. 우리사주 청약물량(1091만75주)이 배정물량(1587만3015주)의 68.7%에 그쳤지만 최대주주인 한진칼을 비롯한 일부 주주가 초과청약에 나서며 적극적인 매수 의지를 보였다. 대한항공은 오는 14~15일 일반 투자자를 대상으로 실권주 청약을 진행한다. 물량이 적어 무난히 소화될 것이란 관측이 많다.

최악의 경영환경에서도 최근까지 주가가 버텨낸 것이 선전한 이유로 꼽힌다. 대한항공은 최근 한 달간 19.5% 하락하며 이날 1만6650원까지 내려왔지만 여전히 신주 발행가격(1만4200원)을 17.2% 웃돌고 있다. 국적항공사의 생존 가능성에 베팅한 매수세가 하단을 지켜주고 있다는 평가다. 대한항공은 코로나19 사태로 상당수 항공기를 띄우지 못하는 상황에 처했지만 정부의 지원 속에 유상증자와 자산 매각 등 자구안을 진행하며 견디고 있다.

공매도가 금지돼 있는 것도 호재로 작용했다. 금융위원회는 코로나19로 증시가 급격히 냉각되는 것을 방지하기 위해 지난 3월 16일부터 6개월간 모든 상장주식의 공매도를 금지하고 있다. 그동안은 기업의 유상증자 발표 이후 일부 기관투자가가 간단히 시세차익을 얻기 위해 공매도를 통해 신주 발행가격을 떨어뜨린 뒤 해당 기업 증자에 참여하는 일이 빈번했다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)