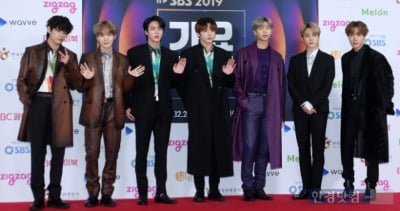

BTS 파워…사상 최고 청약경쟁률 예고

(2) 빅히트엔터테인먼트

예비심사 신청…연말 상장 계획

온라인 콘서트로 저력 입증

빅히트는 지난해 SM, JYP, YG를 잇따라 제치고 1위 엔터테인먼트 지위를 분명히 했다. 매출 5872억원, 영업이익 957억원의 사상 최대 이익을 새로 세웠다.

시장의 관심은 올해 실적이다. 코로나19로 인해 주요 수익원인 콘서트를 열 수 없는 비상 상황이기 때문이다. 빅히트는 지난해 영업이익의 절반 이상을 콘서트와 부대 수익으로 거뒀다. 특히 북미 수익 비중이 높았다. 지난해 매출 가운데 약 30%를 북미에서 벌어들였다. 그만큼 코로나19 영향을 크게 받고 있다는 얘기다. 코로나19 확산세가 잦아들지 않으면서 북미의 경제활동 재개 시점은 여전히 불투명하다. 빅히트 내부에서도 올 10월 이전에 북미 지역에서 공연이 재개되긴 어렵다고 보고 있는 것으로 전해진다.

실적 악화 불가피…BTS 군입대 시점은?

빅히트엔터테인먼트는 상장을 앞두고 BTS 의존도를 줄이기 위한 다각화 노력을 기울이고 있다. 남성 아이돌 뉴이스트, 세븐틴 등이 소속된 기획사 플레디스엔터테인먼트의 경영권을 인수한 게 대표적인 사례다. 빅히트 측은 “명실상부한 국내 최고 수준의 남성 그룹 라인업을 갖추게 됐다”고 평했다.

팬 커뮤니티 플랫폼과 커머스를 운영하는 비엔엑스(beNX), 공연 및 콘텐츠 제작을 하는 빅히트 쓰리식스티(360)와도 합병 시너지를 기대하고 있다. 지난해 걸그룹 여자친구가 소속된 쏘스뮤직을 인수하기도 했다. 전문가들은 IPO를 앞두고 BTS에 쏠린 의존도를 분산하려는 움직임이라고 보고 있다. 김현용 이베스트투자증권 연구원은 “플레디스 인수 시 현재 90%가 넘는 BTS 의존도가 75%까지 감소한다”고 했다.

빅히트의 최대 약점은 BTS 멤버들의 군입대다. 진(1992년생), 슈가(1993년생) 등 일부 멤버의 입대 시점이 임박해오면서 완전체로 활동할 시간이 많지 않다는 게 악재로 꼽힌다. 후속 아이돌이 궤도권에 오르지 못했다는 점도 성장 가능성을 우려하는 목소리 중 하나다. 연초 아이돌 라인업을 구축하기 위해 CJ E&M과 합작해 올해 다국적 남성 아이돌 그룹을 데뷔시키겠다는 구상이었지만 이 역시 코로나 악재 탓에 불투명한 상황이다. 상장을 앞두고 빅히트가 인수합병(M&A)으로 덩치를 키우는 또 다른 이유다.

엇갈리는 기업 가치

빅히트는 지난달 28일 거래소에 상장 예비심사 신청서를 제출했다. 연내 유가증권시장에 입성하겠다는 의지가 강하다.

IPO의 가장 큰 변수는 적정 기업 가치 수준이다. 현재 업계 추산 기업 가치는 2조~5조원으로 범위가 넓다. 하나금융투자는 빅히트의 기업 가치를 3조9000억~5조2000억원으로 예상했다. 이기훈 하나금융투자 연구원은 “내년 예상 매출은 최소 7500억원, 영업이익은 1500억원 이상이 될 것”이라고 했다.

일각에서는 고평가 논란도 제기된다. JYP의 24배 수준인 주가수익비율(PER)을 감안할 때 30~40배 PER을 적용하는 건 무리가 있다는 시각이다. JYP, SM 등 경쟁사들의 시가총액은 수천억원 수준에 머물고 있다. 한 엔터테인먼트업계 대표는 “코로나19 종식이 언제 이뤄질지 알 수 없어 오프라인 활동 재개 시점을 가늠할 수 없고 하반기 실적 전망도 밝지 않다”며 “최적의 IPO 시점이 아닌 상황에서 상장을 강행하고 있기 때문에 기대 이하의 평가를 받을 수도 있다”고 분석했다.

박재원 기자 wonderful@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)