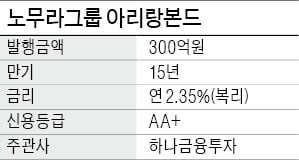

일본 최대 투자은행 노무라, 6년 연속 아리랑본드 발행

노무라는 2015년 1500억원 규모 아리랑본드를 발행한 이후 매년 한국 채권시장을 찾고 있다. 이날 발행한 채권까지 합하면 지금까지 총 6100억원을 조달했다. 대부분 만기 10년 이상의 장기채권을 발행해 한국에서 영업활동을 하는 데 필요한 자금을 마련했다.

국내 장기 회사채 투자수요가 풍부한 것을 고려하면 노무라가 장기간 아리랑본드 발행을 이어갈 것이란 관측이 나온다. 국내 주요 기관투자가인 보험사들은 2023년 새 보험업 회계처리기준(IFRS17) 도입에 대비해 장기채권을 적극적으로 담고 있다. 보험 부채를 시가로 평가하는 IFRS17 아래에선 부채 만기가 길어지기 때문에 장기채권 비중을 늘려 부채와 자산 만기를 일치시키려는 것이다.

경기침체 우려로 국내 장기채권 금리가 떨어진 것도 노무라 채권의 매력을 돋보일 기회로 작용하고 있다. 지난 11일 20년 만기 국고채 금리는 연 1.515%로 지난해 초 대비 0.454%포인트 하락했다. KT가 17일 발행하는 20년물의 예상금리도 연 1.7% 수준에 불과하다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[신간] 배삼식 희곡집 '토카타'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36526694.3.jpg)