코엔텍 인수 '3파전'으로 압축

25일 투자은행(IB)업계에 따르면 맥쿼리PE와 매각주관사 JP모간이 진행한 본입찰에 기관투자가 세 곳이 참여했다. 지난달 적격예비인수후보에 포함됐던 MBK파트너스와 호반건설, 미국계 인프라펀드 스톤픽인프라스트럭처파트너스 등은 최종 입찰에는 나서지 않았다.

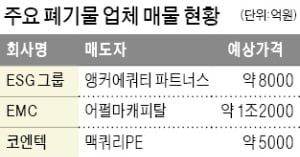

맥쿼리PE가 매물로 내놓은 자산은 코엔텍 지분 59%와 새한환경 지분 100%다. 매각가는 5000억원 이상으로 예상된다. 코엔텍은 사업장에서 발생하는 일반 및 지정폐기물을 처리하는 업체다. 소각과 매립, 폐열 재판매까지 모두 가능한 시스템을 확보하고 있다. 코엔텍의 하루평균 매립처리량은 344t, 소각처리량은 488t 수준이다. SKC와 SK에너지, 롯데케미칼, 현대자동차 등이 주요 고객사다.

코엔텍과 새한환경은 안정적인 현금창출력을 보이고 있는 데다 신종 코로나바이러스 감염증(코로나19) 충격을 별로 받지 않아 상당수 사모펀드(PEF)들이 적극적으로 인수를 검토해왔다. 이 과정에서 매각 예상가도 올라갔다. 두 회사의 합산 상각전영업이익(EBITDA)은 2017년 316억원, 2018년에는 432억원이었다.

E&F PE-IS 동서 컨소시엄은 환경업체 투자와 운영에 강점을 가지고 있다. 종합건자재 회사인 IS동서는 폐기물 관련 산업을 통해 신성장동력을 확보하겠다는 계획을 갖고 있다.

양측은 E&F가 지난해 폐기물 처리업체 인선이엔티를 IS동서에 매각하면서 인연을 맺은 뒤 코오롱환경에너지 인수도 함께 추진했다. 스틱인베스트먼트는 자금력 부문에서 전략적 투자자들보다 우위에 있다는 평가다. 스틱은 지난해 기업 지분 투자 등을 위해 총 1조5000억원 규모의 펀드를 조성했다.TSK코퍼레이션은 폐기물과 수처리에 특화해 전문성이 돋보이는 평가를 받는다. 코엔텍을 인수하면 시장 지배력을 넓히고 소각 부문까지 사업 영역을 확장할 수 있을 것으로 전망된다.

김채연 기자 why29@hankyung.com

-

기사 스크랩

-

공유

-

프린트