"덜 오른 이마트·KT, 2분기 실적개선 기대株"

2분기 이익 전망치 '먹구름' 속

SKC·LG이노텍 등 9개 종목

컨센서스 오히려 높아졌는데

주가 회복 더뎌 '저평가 매력'

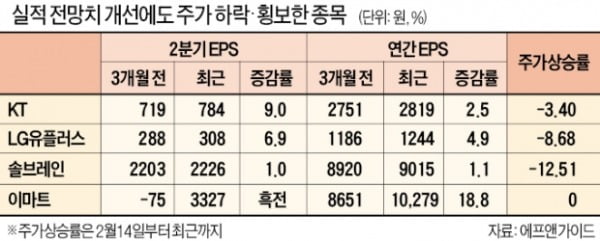

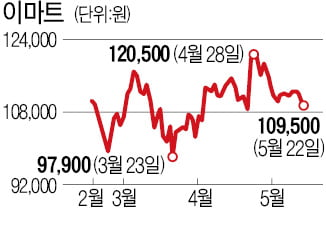

이런 코로나19 악재에도 EPS 컨센서스가 있는 기업 중 68곳(27.8%)은 3개월 전에 비해 수치가 되레 좋아졌다. 이런 기업들 대부분은 주가가 연중 고점 수준에 육박했다. 하지만 SKC 등 9개 종목은 횡보하거나 연고점 수준을 회복하지 못했다. 밸류에이션(실적 대비 주가 수준) 매력이 높아진 셈이다.

SKC는 연간 EPS 컨센서스가 3개월 전 대비 5.7% 올랐지만 주가는 코로나19 이전 수준을 회복하지 못하고 있다. LG이노텍도 연간 EPS 컨센서스가 4.0% 개선된 영향으로 폭락 후 급반등했지만 여전히 저평가 상태에 있다는 분석이 나온다.

김학균 신영증권 리서치센터장은 “증권사가 2분기 실적 전망치 하향 조정을 아직 안 끝냈기 때문에 추가 조정이 뒤따를 것”이라며 “이런 상황에서 전망이 좋아지는 기업은 상대적으로 높은 관심을 받게 될 것”이라고 설명했다.

실적 전망 나빠졌지만 상승한 곳도

반대로 실적 전망치가 하향 조정됐지만 주가는 크게 오른 기업도 있다. 대한유화, 녹십자 등은 3개월 전에 비해 연간 EPS 컨센서스가 각각 34.2%, 26.5% 하락했다. 이들 종목은 비교적 단기간인 2분기 EPS 컨센서스도 3개월 전에 비해 각각 5.7%, 25.4% 떨어졌다. 그러나 이들 기업의 주가는 코로나19 조정장에서도 크게 올랐다. 주가 상승에 근거가 없는 건 아니다. 대한유화는 저유가 상황에 따른 나프타분해설비(NCC) 원가 경쟁력이 부각되고 있다. 녹십자는 개발 중인 코로나19 혈장치료제와 백신에 대한 기대가 반영됐다. 하지만 실적 개선이 기대에 맞게 뒤따르지 못하면 올랐던 주가가 조정을 받을 가능성도 있다.

실적 전망치는 좋아졌지만 주가 상승 가능성을 높게 평가하기 어려운 종목도 있다. 대우조선해양이 대표적이다. 대우조선해양의 연간 EPS는 3개월 전에 비해 103.4% 개선됐다. 그러나 주가는 33.33% 떨어졌고 당분간 개선 가능성도 크지 않다는 시각이 많다. 조선주는 실적보다 수주 성과가 주가에 결정적인 영향을 미치기 때문이다.

○“2분기에 선전하는 기업 부각될 것”

물론 실적만으로 유망종목을 찾는 ‘보텀업 방식’에 대한 반론도 있다. 최근 정부가 경제 회복을 위해 다양한 정책을 내놓고 있어 실적보다 강한 모멘텀을 제공할 수 있다는 논리다. 정책 수혜 대상으로 지목된 종목은 실적과 관계없이 주가가 상승 탄력을 받을 수 있다. 저금리 덕분에 당장 실적 개선이 뒤따르지 않아도 ‘미래 유망주’라고 판단한 종목에 투자가 몰리기 때문이다.

김형렬 교보증권 리서치센터장은 “최근 주가는 보텀업보다 톱다운(하향식) 접근 방식의 영향을 많이 받는다”며 “저금리에 힘입어 당장의 밸류에이션보다 성장 잠재력을 보려는 흐름이 강해졌다”고 말했다. 그러나 결국 잠재력과 기대는 실적으로 뒷받침될 수밖에 없다는 게 중론이다. 이창목 NH투자증권 리서치센터장은 “상승 기대주에 대한 논란이 많지만 지나고 보면 항상 실적이 가장 중요한 변수였다”고 말했다.

양병훈 기자 hun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] "믿을 건 은행뿐"…예금 확 늘린 고액자산가](https://img.hankyung.com/photo/202005/99.19638045.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)