오락가락 사모펀드 정책에 금융사도 '울상'

라임사태에 화들짝 놀란 정부

대거 풀어줬던 규제 다시 강화

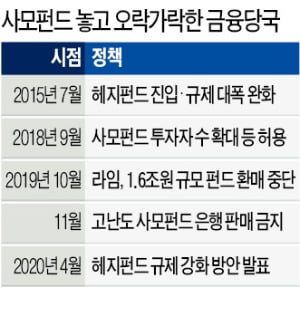

은행과 증권사 등 판매사들도 헤지펀드의 잠재력에 눈을 돌렸다. 펀드 판매 수수료를 벌면서 비이자이익을 올릴 기회라고 판단했다. 2018년부터는 사모펀드가 너무 커져서 공모펀드가 오히려 고사 위기에 처했다는 지적이 나왔지만 금융당국은 사모펀드 투자자 수를 100명까지 확대하고 전문투자자 요건을 낮추는 등 추가 완화책을 계속 내놨다. 이례적으로 세제 혜택을 주는 코스닥 벤처펀드를 허용하면서 판을 키워주기도 했다.

하지만 지난해 라임과 해외금리 연계 파생결합펀드(DLF) 사태가 터지자 당국은 태도를 180도 바꿨다. 작년 11월부터 은행에서 파생상품 등 고난도 사모펀드 판매를 아예 금지했다. 올 들어선 사모펀드에 공모 수준의 강화된 규제를 적용하는 사후약방문 대책을 잇달아 내놨다.

직격탄을 맞은 사모운용업계는 순식간에 생존을 걱정해야 할 처지에 내몰렸다. 코스닥 벤처펀드마저 환매가 잇따르면서 유동성 문제가 나타나고 있다. 한 운용사 관계자는 “신규 상품을 들고 은행을 찾아가도 당국 눈치에 출시가 어렵다는 말만 듣고 오기 일쑤”라고 전했다.

과거 정부의 관치금융도 은행을 사모펀드 시장으로 몰아넣었다. 한 시중은행 자산관리 담당 임원은 “정부는 줄곧 다양한 방식으로 은행이 이자이익을 줄이도록 유도했다”며 “사모펀드 판매 등 비이자이익을 좇게 된 것은 일부는 정책의 결과라고 할 수 있다”고 말했다.

오형주 기자 ohj@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)