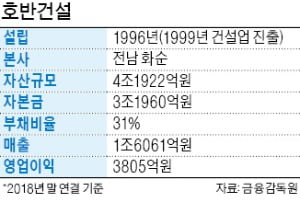

'IPO 대어' 호반건설, 20 대 1 액면분할 완료

연내 상장 추진서 해 넘길 수도

투자은행(IB)업계에서는 이번 액면분할을 상장 준비의 일환으로 보고 있다. 한국거래소에 상장예비심사를 신청하기 전 액면분할을 해두면 주식 수가 늘어나 공모 및 상장 후 주식 수 관리가 상대적으로 수월해진다. 이 때문에 발행주식 수가 많지 않은 기업은 비상장 상태에서 액면분할을 하는 사례가 적지 않다.

다만 신종 코로나바이러스 감염증(코로나19) 사태로 호반건설의 상장 시점은 당초 예상보다 다소 지연될 것으로 보인다. 연초만 해도 IB업계에선 호반건설의 연내 상장이 무난할 것이란 예상이 많았다. 공모금액이 1조원에 달할 것이란 전망도 나왔다.

하지만 코로나19로 상장 건설사 주가가 하락하고 공모주시장도 위축되면서 호반건설의 상장 계획에 변동이 생길지 모른다는 예상이 최근 늘고 있다. 상장 건설사 주가는 최근 대부분 주가순자산비율(PBR) 1배 미만으로 밀렸다. 약세장에서 조(兆) 단위 금액을 공모해야 하는 데 대한 부담도 한층 커졌다. 코로나19 여파가 장기화하면 상장 시기가 해를 넘길 가능성이 있다는 추측도 나온다. 호반건설은 “적절한 상장 시점에 대해서는 주관 증권사들과 논의 중”이라며 “아직 상장 시기가 명확히 정해지진 않았다”고 말했다.

이고운 기자 ccat@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![영국 총리는 자기가 사는 공관의 전기세를 내야 한다 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36460056.3.jpg)