매출 증가율 하락세…메가박스중앙 'IPO 약속' 지킬까

'A급 신용도' 지키기 안간힘

관람객 수 정체로 실적 둔화

작년 매출 증가율 7%대 그쳐

지난해 매출 기준으로 보면 국내 멀티플렉스 시장 점유율은 CGV가 49.5%, 롯데시네마가 29.1%, 메가박스가 18.6%를 차지하고 있다. 경쟁사인 CJ CGV와 롯데컬처웍스는 해외 사이트를 보유하고 있지만 메가박스중앙은 국내 중심으로만 사업을 하고 있다. 영화관 직영 사업이 전체 매출의 88% 이상을 책임지고 있다.

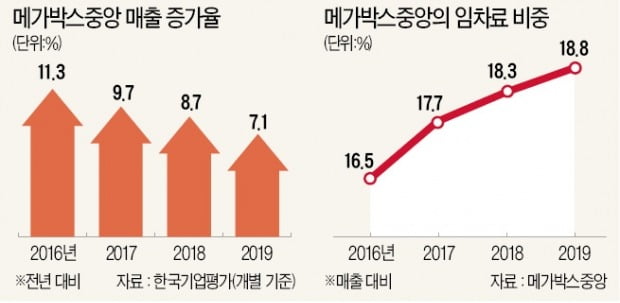

하지만 국내 극장 사업은 관람객 수가 정체되는 등 성장세가 둔화하고 있다. 티켓 가격 인상과 프리미엄관 개관, 매점 및 광고 매출 확대 등으로 수익성을 끌어올리려고 하지만 녹록지 않은 상황이다.

메가박스중앙의 영업이익률은 한때 19%에 육박했다. 하지만 빠르게 하락해 2017년부터는 한 자릿수로 내려왔다. 관람객 수 정체와 함께 업계 경쟁 심화, 인건비 부담까지 겹친 영향이다. 지난해 영업이익률이 소폭 개선된 것으로 추정됐지만 기조적인 하락세는 피하기 어려울 것이라는 전망이 많다.

메가박스중앙은 총 매출의 40% 안팎을 임차료, 급여, 감가상각비 등 고정비로 지출하고 있다. 모객을 통해 매출을 늘리면 고정비 부담이 줄어 수익성이 개선되는 구조다. 하지만 임차료와 급여 등 고정비가 차지하는 비중이 늘어 수익성 하락 압력이 거세지고 있다.

메가박스중앙은 직영 비율이 낮은 한계를 극복하기 위해 2015년 이후 신규 출점을 확대했다. 이 때문에 순차입금도 계속 늘었다. 2015년 말 588억원이던 순차입금은 2017년 1000억원을 웃돌았다. 지난해 말 기준으로는 800억원 안팎까지 감소한 것으로 추정됐다. 2017년 이후 신용도에 대한 우려를 감안해 투자 규모를 조절하고 배당 규모를 줄이는 등 유보 현금을 축적하는 데 주력한 덕분이다.

연결 기준으로는 차입금이 대폭 늘었다. 중앙멀티플렉스개발이 연결 대상에 편입되면서 보유 단기 차입금이 550억원 추가됐다. 여기에 회계기준 변경으로 임차 영화관 리스부채가 지난해 말 기준 3254억원으로 증가했다. 지난해 말 연결 기준 순차입금은 4518억원 정도다.

메가박스중앙은 성장 동력 확보를 위해 영화제작 사업을 본격화할 전망이다. 투자은행(IB)업계는 흥행 리스크가 높은 영화산업 특성상 지출 규모가 예상에 비해 커지면 현금흐름과 재무안정성에 부담이 될 수 있다고 내다봤다.

메가박스중앙은 2017년 PEF 운용사인 포레스트파트너스로부터 투자받으면서 2021년 4월까지 IPO를 마치겠다고 약속했다. IB업계 관계자는 “IPO 약속 시점까지 외형을 키우면서도 각종 재무지표를 향상시킬 방안을 집중적으로 모색할 것”이라고 말했다. 한국기업평가는 메가박스중앙의 신용등급을 ‘A-’로 매기고 있다. 신용등급이 한 단계만 하락해도 ‘BBB’급으로 주저앉는다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트