'배당 짭짤' 유럽 주식…美주식보다 낫네

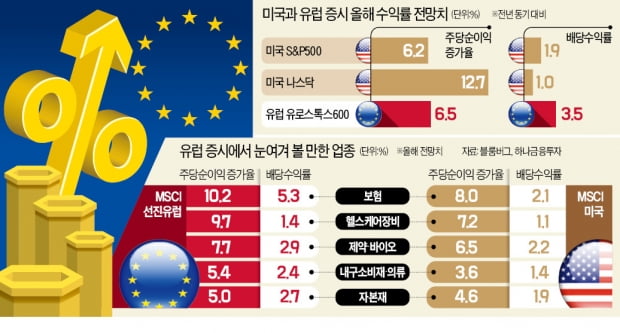

유로스톡스 EPS 증가율 6.5%

올해 美 S&P500지수 웃돌아

지난해엔 제조업 경기 하강으로 유럽 주요국 경제가 크게 휘청거렸지만 올해는 회복 속도가 빠를 것으로 예상되고 있어 유럽 시장에 대한 기대가 커지고 있다.

마이너스 금리에 배당갭 우위 지속

배당수익률 전망은 유로스톡스600이 3.5%로 S&P500(1.9%), 나스닥(1.0%)보다 훨씬 높다. 유럽증시에선 배당수익률이 국채 금리보다 높은 것은 물론 배당갭이 역대 최고 수준을 보이고 있다. 올 1월 기준 S&P500지수의 배당갭은 0.4%포인트인 데 비해 유럽증시는 4%포인트로 10배나 높은 것으로 나타났다.

이는 2014년께부터 이어지고 있는 이 지역의 마이너스 금리 추세 때문이다. 유럽에선 독일(연 -0.377%), 프랑스(-0.143%), 스위스(-0.759%) 등 주요국의 10년 만기 국채 금리가 마이너스를 기록하고 있다. 골드만삭스에 따르면 유럽 거의 모든 기업의 배당수익률은 회사채 수익률을 웃돈다. 채권 금리가 낮은 상황에서 배당주는 주식의 하방 압력에 완충재 역할을 한다. 피터 오펜하이머 골드만삭스 유럽 매크로 연구원은 지난달 투자보고서를 통해 “유럽 주식의 높은 배당갭은 투자자들에게 실질 수익률에서 ‘쿠션’(프리미엄)을 제공하고 있다”고 설명했다.

게다가 올해는 국내외 증권업계에서 유럽 경기 회복을 예상하고 있다. 신종 코로나바이러스 감염증 사태로 세계 증시가 전반적으로 주춤했지만, 미·중 무역분쟁과 브렉시트(영국의 유럽연합 탈퇴) 불안감 등의 해소는 점차 제조업 경기 개선을 이끌어낼 것이란 분석이다. 김두언 KB증권 연구원은 “작년에는 독일 등 경제가 휘청거리며 유럽의 제조업 구매관리자지수(PMI) 하락폭이 주요국 중 가장 컸다”며 “그러나 하락폭이 컸던 만큼 올해는 유럽중앙은행(ECB)의 완화적 통화정책과 재정정책에 힘입어 회복 속도도 빠를 것”이라고 전망했다.

유럽증시 보험·헬스케어株 주목

증권업계에서는 미국 외의 선진국 투자처를 찾는 투자자들이라면 주가와 배당수익률 모두 좋은 유럽 주식을 골라내는 것도 전략이라고 추천한다.

이재만 하나금융투자 연구원은 “미국과 유럽 증시를 동일한 업종으로 구분할 경우 유럽 증시에서 주당순이익 증가율과 배당수익률 모두 미국보다 높은 업종을 찾을 수 있다”며 “유럽 증시에서는 보험, 헬스케어장비, 제약·바이오, 내구소비재·의류, 자본재 등이 대표적”이라고 말했다. MSCI지수 기준으로 이들 업종은 유럽 선진 15개국이 미국보다 더 높은 주당순이익 증가율과 배당수익률을 나타내고 있다.

대형주 가운데 증권사에서 추천하는 종목으로는 보험업종에서 악사(프랑스)를 비롯해 헬스케어장비의 프레제니우스(독일), 제약 바이엘(독일), 내구소비재 케링(프랑스) 등이 꼽혔다.

설지연 기자 sjy@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)