잘나갈 때 무리했나…여천NCC, 부메랑 된 설비투자

글로벌 설비 확대로 공급은 늘어

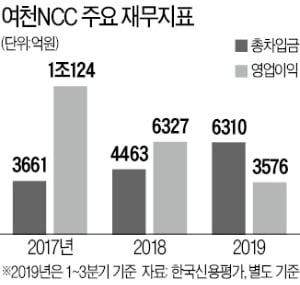

올 누적 영업익 3576억 '반토막'

차입금부담은 올들어 1847억 늘어

하지만 2년 새 상황이 달라졌다. 글로벌 경기 둔화로 업황이 부진한 가운데 공급물량이 증가해 영업실적이 나빠졌다. 호황기 때 결정해 올해부터 내년까지 이어지는 대규모 증설로 자금 지출도 지속됐다. 결국 신용평가회사들도 여천NCC의 신용등급 상향 검토를 없던 일로 했다.

여천NCC는 LG화학, 롯데케미칼에 이어 국내 3위(에틸렌 생산 능력 기준) 석유화학업체다. 주력 제품인 에틸렌 등 기초유분의 특성상 경기 변동에 민감하고 이익 변동성이 크지만 수직계열화된 생산 체제와 안정적 판매망으로 꾸준히 수익성을 유지했다. 2017년에는 1조원의 영업이익을 내기도 했다.

하지만 지난해부터 영업 환경이 급변했다. 미·중 무역전쟁 여파로 수요가 줄었고 미국 내 설비투자가 집중돼 공급 물량은 늘었다. 올 들어 3분기까지 여천NCC의 누적 영업이익(별도 기준)은 3576억원에 그쳤다. 지난해 같은 기간(6071억원)의 반 토막 수준이다.

차입금 부담은 늘고 있다. 올 9월 말 기준 총차입금은 6310억원으로 올 들어 1847억원 늘었다. 여천NCC는 연간 약 3900억원의 현금창출 능력이 있다. 현금성 자산은 1억원 정도다. 하지만 1년 이내 만기가 돌아오는 차입금만 2229억원에 달한다.

매년 지급하는 거액의 배당금도 부담이다. 지난해에는 8600억원이 나갔고, 올해도 3분기까지 총 1400억원을 지급했다. 결산배당 때도 고배당 방침이 지속될 것이란 분석이다. 강병준 한국신용평가 수석연구원은 “2019~2020년 전남 여수 공장 신증설 투자비용이 총 7400억원에 달해 당분간 차입금 증가세가 이어질 것”이라며 “2021년부터는 설비투자 부담이 줄겠지만 주주사에 대한 대규모 배당금 지급은 이어질 예정이라 재무건전성을 중점적으로 봐야 한다”고 말했다.

김은정 기자 kej@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)