M&A로 덩치 커졌지만…수익성 둔화된 현대홈쇼핑

인수한 현대L&C 재무제표 반영

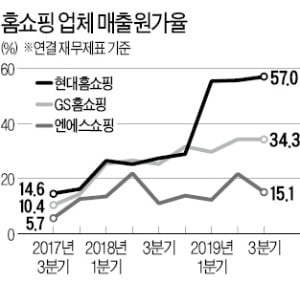

매출원가율 57%…작년의 두배

34%인 GS홈쇼핑보다 훨씬 높아

영업이익률, 8.2%서 3.8%로 급락

상품 판매를 중개하며 받는 수수료가 주수입원인 홈쇼핑은 같은 유통업체라도 상품을 직접 매입해 판매하는 할인마트보다 원가가 낮은 것이 일반적이다. 이마트와 롯데하이마트는 3분기 매출원가율이 각각 73.5%와 74.1%로 높지만, GS홈쇼핑과 엔에스쇼핑은 각각 34.3%와 15.1%에 그쳤다.

원가 부담이 커지면서 수익성도 나빠지고 있다. 현대홈쇼핑의 3분기 영업이익률(영업이익/매출)은 3.8%로 지난해 같은 기간(8.2%)의 절반에도 못 미쳤다. GS홈쇼핑(6.9%)과 엔에스쇼핑(8.7%) 등 경쟁사와도 차이가 벌어졌다.

홈쇼핑 사업만을 반영한 별도 재무제표 기준으로는 현대홈쇼핑의 3분기 매출원가율이 26.6%로 지난해 3분기(26.7%)와 별 차이가 없다는 설명이다.

현대홈쇼핑이 야심차게 인수한 현대L&C가 기대에 못 미친 실적을 내면서 현대홈쇼핑 주가 반등을 막고 있다는 지적이 나온다. 주영훈 유진투자증권 연구원은 “현대L&C, 현대렌탈케어, ASN(호주 홈쇼핑법인) 등 자회사가 현대홈쇼핑의 실적 변동성을 키우고 있다”며 “홈쇼핑 업체의 투자 매력은 안정적이고 꾸준한 실적에 있는데 현대홈쇼핑은 그런 매력이 훼손되고 있다”고 말했다.

현대홈쇼핑의 3분기 연결 영업이익은 203억원으로 별도 영업이익(268억원)보다 적었다. 연간 200억원의 영업이익을 낼 것으로 기대됐던 현대L&C가 건설경기 둔화에 발목이 잡혔고 현대렌탈케어와 ASN도 적자를 내고 있는 탓이다. 주가도 올 들어 15.25% 하락해 경기방어주로서의 역할을 하지 못했다.

차재헌 DB금융투자 연구원은 “홈쇼핑 사업은 양호하지만 자회사 실적 개선 없이는 주가 반등이 쉽지 않다”고 말했다.

임근호 기자 eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)