'합병 후유증' 시달리는 아세아시멘트

한라시멘트 인수 후

순이익↓ 차입금↑

아세아시멘트는 1일 유가증권시장에서 1100원(1.19%) 오른 9만3900원에 마감했다. 지난 8월 7만4000원까지 떨어진 지점에서 반등했지만 올해 2월의 연중 고점(13만9500원)보다 32.69% 하락한 상태다. 최근 1년 주가 수익률은 -32.45%로 쌍용양회(-6.28%), 삼표시멘트(-13.51%), 성신양회(-31.06%) 등 경쟁사에 뒤처졌다.

아세아시멘트가 지난해 1월 업계 6위 한라시멘트를 인수할 때만 해도 투자자들의 기대가 컸다. 단숨에 업계 3위로 뛰어오른 것은 물론 시멘트업계가 빅5 체제로 재편되면서 출혈 경쟁이 사라질 것으로 생각했기 때문이다. 신영자산운용은 지난해 4월 아세아시멘트 지분을 5.27% 취득했다. 3개월 만인 7월에는 12.55%까지 보유 지분을 늘렸다. 남북한 경제협력 기대가 더해지며 그해 4월 9만원대이던 주가도 급등해 5월에 사상 최고점인 20만8000원을 찍었다.

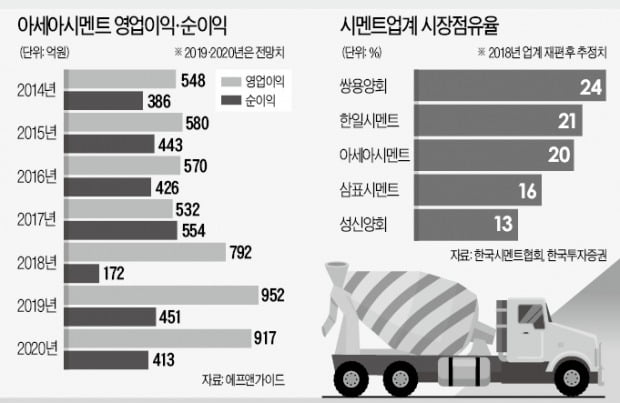

하지만 그게 정점이었다. 이후 아세아시멘트 주가는 힘을 못 쓰고 하락세를 이어갔다. 주택 분양시장 위축에 시멘트 출하량이 감소하며 당초 기대한 시멘트 가격 회복이 나타나지 않았기 때문이다. 오경석 신한금융투자 연구원은 “업계가 상위 5개사로 재편되면서 시멘트 가격이 인상될 것이란 기대가 옅어지며 주가가 하락한 것”이라고 설명했다. 2015년부터 삼표시멘트의 동양시멘트 인수, 쌍용양회의 대한시멘트 인수, 한일시멘트의 현대시멘트 인수 등이 이어지며 빅3의 시장 점유율은 2017년 49%에서 2018년 65%로 높아졌다.

재무구조 개선 없인 주가 반등 어려워

아세아시멘트는 이자비용이 급증하면서 주가가 더 힘을 못 쓰고 있다는 분석이 나온다. 아세아시멘트는 한라시멘트 인수 후 2017년 4612억원이던 매출이 2018년 8438억원으로 83.0% 증가했다. 영업이익은 같은 기간 532억원에서 792억원으로 48.9% 늘었다. 반면 순이익은 554억원에서 172억원으로 69.0% 줄었다. 이자비용이 4억원(2017년)에서 325억원(2018년)으로 81배 증가한 영향이다. 올해도 영업이익은 952억원에 달할 전망이지만, 순이익은 M&A 전과 비슷한 451억원에 머무를 것으로 예상된다.

박세라 신영증권 연구원은 “아세아시멘트는 2017년까지 무차입 경영을 해왔지만 인수 당시 한라시멘트가 우리은행 등에 4800억원의 빚을 지고 있어 차입금이 급증했다”고 말했다. 한라시멘트 차입금에 인수자금 조달을 위한 차입이 더해지며 2017년 -1236억원이던 아세아시멘트의 순차입금은 지난해 5695억원, 올해 상반기에는 6179억원으로 늘었다.

내년에는 정부의 사회간접자본(SOC) 투자 확대로 시멘트 수요가 늘 것으로 기대되지만, 아세아시멘트 주가가 힘을 받기 위해선 재무구조가 개선돼야 한다는 지적이 많다. 주가와 밀접한 관계에 있는 아세아시멘트의 올해와 내년 자기자본이익률(ROE: 순이익/자본총계) 전망치는 각각 5.4%와 4.8%로 2017년의 8.2%에 크게 못 미치고 있다.

박 연구원은 “ROE가 개선되지 않으면 시멘트 가격이 올라도 주가 반등폭이 크지 않을 것”이라며 “재무구조 개선으로 순이익을 늘릴 필요가 있다”고 말했다.

임근호 기자 eigen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)