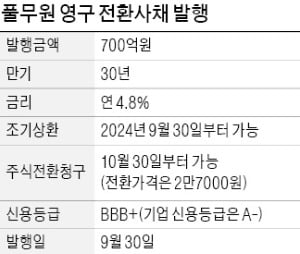

풀무원, 일반기업 영구채 첫 공모…새 高금리·高위험 채권상품 '포문'

전환가 2만7000원 '現주가 3배'

"발행회사 재무상태 잘 살펴야"

금융투자업계에선 풀무원을 시작으로 영구채 공모시장이 한층 커질 수 있다고 예상하고 있다. 그동안 일반기업은 은행이나 보험사와 달리 모두 사모 방식으로만 영구채를 발행해왔다. 회계상 자본으로 처리할 수 있는 영구채의 장점을 활용하고 싶지만, 비교적 투자위험이 큰 채권을 개인투자자에게 파는 데 부담을 느껴서다. 기업 관점에선 불특정 다수를 대상으로 증권을 판매하는 공모 발행은 사모보다 이자비용을 절감할 수 있다.

한 증권사 관계자는 “풀무원이 처음으로 영구채 공모계획을 공시하면서 금융당국에서 일반기업 공모 발행 증가를 용인할 수 있다는 기대가 나오고 있다”며 “낮은 시장금리 탓에 투자자들의 고금리 상품 수요가 치솟고 있어 일반기업 영구채도 큰 관심을 끌 것”으로 내다봤다. 영구채는 일반적으로 조기에 상환하기 때문에 투자자들도 실질 위험 대비 고수익을 얻는 효과를 누릴 수 있다. 풀무원 영구 CB도 발행 후 5년이 지나면 풀무원이 조기상환권(콜옵션)을 행사할 수 있는 조건이 붙어있다.

다만 부실기업들의 발행이 늘어나면 콜옵션 미행사나 채무불이행 등으로 손실을 입는 사례가 속출할 것이란 우려도 있다. 기존 사모 영구채 발행기업 중에서도 실적 부진과 재무구조 악화로 신음하는 곳이 적지 않기 때문이다. 이들은 대부분 풀무원처럼 메자닌(주식으로 바꿀 수 있는 채권) 형태로 영구채를 발행하면서 ‘주가 상승에 따른 차익실현 기회도 있다’는 점을 마케팅하고 있다. 풀무원 영구 CB는 전환가액이 2만7000원으로 이날 종가 9300원의 세 배 수준이다.

한 증권사 기업금융담당 임원은 “4년 전 사모로 영구 CB를 발행했던 풀무원이 공모에 나선 것은 그만큼 기관 수요를 모으기 쉽지 않았음을 의미할 수 있다”며 “일반기업이 공모 영구채를 발행할 때는 해당 기업의 재무상태를 면밀히 살펴볼 필요가 있다”고 강조했다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)