트럼프 '마이너스 금리' 요구까지…세계 중앙은행 '수난시대'

독립성 위협받는 중앙은행

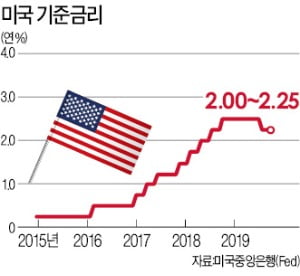

도널드 트럼프 미국 대통령이 지난 11일 트위터에 남긴 내용이다. 작년부터 계속 기준금리 인하를 압박해온 그가 육두문자까지 쓰면서 마이너스 금리를 요구한 것이다.

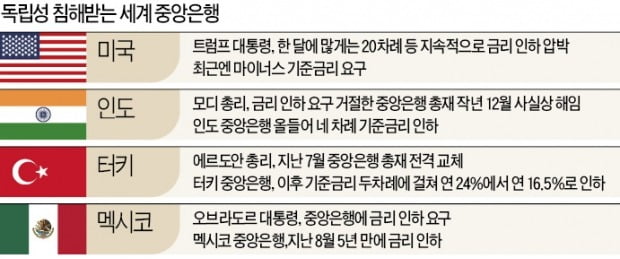

글로벌 경기 둔화가 이어지는 가운데 미국 인도 터키 멕시코 등 세계 각국에서 중앙은행의 독립성이 위협받고 있다. 경기 부양을 통해 득표하려는 정치인들이 중앙은행을 흔들고, 총재를 해임하거나 사퇴시키는 일까지 발생하고 있다. 중앙은행의 통화정책 신뢰성 확보를 위해 독립이 필요하다는 전통적 시각이 여전한 가운데, 저금리·디플레이션 시대에는 독립성보다 행정부와의 정책 공조가 필요하다는 주장도 나온다.

Fed 계속 위협하는 트럼프

폴 볼커와 앨런 그린스펀, 벤 버냉키, 재닛 옐런 등 전 Fed 의장 4명은 지난 8월 6일자 월스트리트저널(WSJ)에 ‘미국은 독립적 중앙은행이 필요하다’는 공동 기고문을 실었다. 중앙은행이 단기 정치적 압력에서 자유로울 때 경제가 좋은 성과를 보인다는 내용이었다.

트럼프 대통령의 압박은 1930년대 대공황 이후 세계에서 가장 모범적 중앙은행제도를 발전시켜온 Fed의 위상을 심각하게 훼손했다. 월가에서는 지난 7월 말 10년 반 만에 금리를 내린 제롬 파월 의장의 의도에 대해서도 일부 의심의 눈길을 보냈다. 작년까지 Fed 내 3인자였던 윌리엄 더들리 전 뉴욕연방은행 총재는 이달 초 블룸버그통신에 기고한 글에서 “Fed가 트럼프 행정부의 무역전쟁에 동조해서 금리를 내려서는 안 된다”고 주장하기도 했다.

트럼프 대통령은 내년 11월 대선을 앞두고 부쩍 압박을 강화하고 있다. 경기 둔화의 원인을 Fed의 통화정책에 돌리고, 파월 의장을 해고하려 시도했다는 구체적 진술까지 보도되기도 했다.

미국에선 경기가 침체에 빠진 뒤 현직 대통령이 당선된 사례가 없다. 지난 1분기 3.1% 성장한 미국 경제는 2분기 2.0% 성장에 그쳤다. 3분기 성장률이 2% 아래로 떨어질 경우 트럼프 대통령의 공격이 더욱 강해질 것이란 예상이 나온다.

중앙은행을 흔드는 것은 미국뿐이 아니다. 인도에서는 매파적 금융정책을 펴던 우르지트 파텔 인도 중앙은행(RBI) 총재가 나렌드라 모디 총리와의 갈등 속에 작년 말 사임하면서 후임으로 친(親)모디파 관료인 샤크티칸타 다스 총재가 취임했다. 인도 중앙은행은 올 들어 2, 4, 6, 8월 줄줄이 금리를 내렸다. 금리는 2010년 4월 이후 가장 낮은 수준으로 떨어졌다.

게다가 인도 중앙은행이 지난달 1조7600억루피(약 30조원) 규모의 배당금과 자본잉여금을 정부에 넘겨주기로 했다. 모디 행정부가 중앙은행 돈을 쌈짓돈처럼 쓰게 되면서 중앙은행의 독립성을 훼손한다는 우려가 커지고 있다.

터키에서는 레제프 타이이프 에르도안 대통령이 지난 7월 중앙은행 총재를 해임했다. 이스탄불시장 선거에서 경기 침체 등의 요인으로 패배하자 금리를 동결한 무라트 체틴카야 중앙은행 총재에게 책임을 물은 것이다. 새로 취임한 무라트 우이살 총재는 7월 말 기준금리를 연 24%에서 연 19.75%까지 4.25%포인트나 낮췄다. 이달 12일엔 3.25%포인트 더 내려 연 16.5%로 낮췄다.

멕시코에선 안드레스 마누엘 로페스 오브라도르 대통령이 7월 “중앙은행이 과도한 물가 상승을 억제하는 것 외에 기준금리 인하를 통한 경제성장 촉진도 고려할 필요가 있다”고 밝히는 등 중앙은행을 압박했다. 멕시코 중앙은행은 8월 5년 만에 처음 금리 인하를 단행했다. 카를로스 우르수아 재무장관은 오브라도르 대통령이 “근거도 없이 경제정책을 펼친다”며 사임하기도 했다.

경제학계 내에선 정치와 행정부로부터의 중앙은행 독립을 지지하는 목소리가 다수다. 앨런 블라인더 프린스턴대 교수의 연구에 따르면 중앙은행의 독립성이 높을수록 인플레이션율이 낮을 뿐 아니라 더 나은 거시경제적 성과를 낸다. 1972년 당시 재선을 앞둔 리처드 닉슨 미국 대통령은 금리 인상을 강력히 요구해 얻어냈다. 하지만 이는 1970년대 높은 인플레이션의 요인이 됐고, 이후 Fed는 과열된 경제를 안정시키려 기준금리를 두 자릿수로 올려야 했다.

폴 볼커 전 Fed 의장 등도 WSJ 기고에서 “연구에 따르면 정치적 요구에 기반한 통화정책은 인플레이션 압력 증대, 성장 둔화 등 장기 경제 성과를 악화시킨다”며 “일부 정치인의 이익이 아니라 국가의 이익을 바탕으로 결정할 수 있는 Fed의 능력을 보존하는 게 중요하다”고 주장했다. 1차 세계대전 직후 독일에서 하이퍼인플레이션이 벌어진 것은 중앙은행이 정부 손아귀에 있었기 때문이란 게 정설이다.

반론도 많다. 선출되지 않은 권력인 중앙은행에 통화정책을 맡기는 것이 위헌이라는 게 전통적 반론이다. 한국에서도 일부 재무 관료들이 정책 권한은 정부에만 있으며 한국은행은 위임받은 것에 불과하다는 목소리를 내기도 한다.

이와는 다른 차원에서 밀턴 프리드먼의 뒤를 잇는 통화주의 학파는 중앙은행이 과도한 재량권을 갖는 데 거부감을 보여왔다. 통화량 증대는 인플레이션만 야기한다는 게 이들의 주장이다. 이에 따라 존 테일러 스탠퍼드대 교수 등은 중앙은행의 역할을 기계적으로 제한(통화준칙 도입 등)하자고 주장하고 있다.

블룸버그가 이달 초 벌인 설문조사에서 미국 성인의 28%가 대통령이 경제에 가장 큰 책임을 지고 있다고 답했다. 의회 20%, 중앙은행 17% 순이었다. 블룸버그는 많은 미국인은 Fed보다 대통령이 국가 경제에 책임이 있다고 본다고 분석했다.

시대도 변하고 있다. 파이낸셜타임스(FT)는 최근 칼럼에서 “디플레이션 시대에 경기 부양과 고용, 물가 등을 지키려면 행정부 등 여러 기관과의 협조가 필요하다. 그런 점에서 중앙은행이 독립성만을 부르짖는 것은 합리적이지 않다”고 주장했다.

뉴욕=김현석 특파원 realist@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)