IB 수익, 주식중개 추월…증권株 재평가 받나

8942억으로 전분기 대비 17%↑

브로커리지 수수료 수익 넘어서

금융감독원이 10일 내놓은 ‘2019년 2분기 증권·선물회사 영업실적’을 보면 국내 56개 증권사가 지난 2분기 올린 IB부문 수수료 수익은 8942억원으로 전분기(7633억원) 대비 17.1% 증가했다.

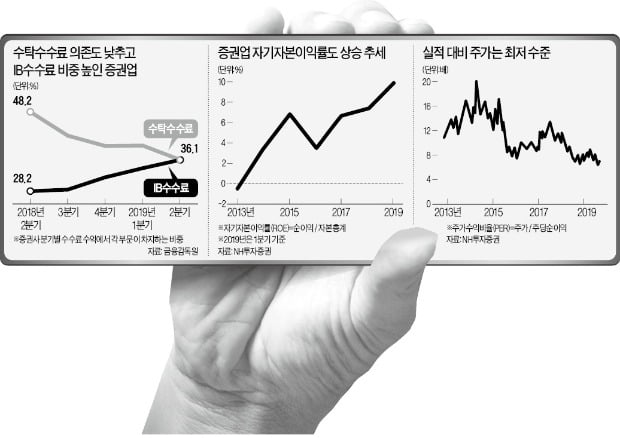

반면 2분기 브로커리지 등을 포함한 수탁 수수료 수익은 8947억원으로 같은 기간 0.4% 증가하는 데 그쳤다. 그 결과 전체 수수료 수익에서 IB 수수료 수익과 수탁 수수료 수익이 차지하는 비중은 각각 36.1%로 같아졌다. 분기 기준 IB 수수료 비중이 수탁 수수료에 육박한 것은 이번이 처음이다.

증권업계에서는 ‘IB와 브로커리지 수익 간 격차가 점차 좁혀질 것으로 예상은 했지만 이렇게 빨리 근접할 줄은 몰랐다’는 반응이 나왔다. 작년 1분기만 해도 증권사 수수료 수익에서 수탁 수수료와 IB 수수료가 차지하는 비중은 각각 55.0%와 21.9%로 크게 벌어졌었다. 하지만 작년 하반기부터 글로벌 증시가 조정국면에 접어들며 거래대금 감소 등으로 수탁 수수료 수익이 주춤한 사이 IB는 꾸준히 수익을 늘려가면서 역전을 눈앞에 두게 됐다.

상당수 증권사는 브로커리지를 앞으로도 큰 수익을 기대하기 어려운 영역으로 보고 있다. 진입장벽이 거의 없다시피 할 정도로 매우 낮고 서비스 차별화도 어렵기 때문이다. 국내 주식의 경우 대부분 증권사가 ‘거래 수수료 평생 무료’ 등 무한 마케팅을 펼치고 있다. 그나마 ‘블루오션’으로 각광받는 해외주식 역시 수수료 인하 경쟁이 점차 치열해지고 있다.

IB는 기업공개(IPO), 인수금융 등 전통적인 기업금융을 넘어서 자기자본(PI) 투자를 활용해 고객에게 다양한 금융 서비스를 제공하는 방식 등으로 발전하고 있다. IB 수익 범위 역시 투자자산의 재판매(셀다운)를 통한 수익 창출 등으로 계속 확대되고 있다.

국내 최대 증권사인 미래에셋대우는 작년 3분기만 해도 브로커리지에서 올린 순영업수익이 820억원으로 IB 수익(710억원)보다 많았지만 올해 2분기에는 IB 수익이 940억원으로 브로커리지(750억원)를 추월했다.

IB 수익 호조에 힘입어 증권업계 전체 이익 규모도 상승곡선을 그리고 있다. 올해 상반기 전체 증권사 순이익은 전년 동기(2조6965억원)보다 5.7% 증가한 2조8499억원으로 사상 최대치를 경신했다.

“증권업 저평가 근거 부족”

증권사들이 체질 개선에 성공했지만 증시에서의 평가는 여전히 박한 편이다. NH투자증권에 따르면 증권업종의 12개월 선행 주가수익비율(PER: 주가/주당순이익)은 6.8배로 2011년 이후 최저 수준을 기록하고 있다.

정준섭 NH투자증권 연구원은 “과거처럼 증권사 수익 대부분을 브로커리지 수수료가 차지하던 시절에나 합당한 밸류에이션(실적 대비 주가 수준)이 매겨진 상황”이라며 “증권업 비즈니스 모델이 IB 등 자본 투자형으로 빠르게 변화한 점을 고려하면 주가 수준도 재평가될 필요가 있다”고 강조했다.

전문가들은 당분간 증권사 브로커리지 수익은 부진한 흐름을 이어갈 것으로 보고 있다. 글로벌 경기 불확실성이 확대됨에 따라 국내외 주가지수가 하락할 가능성이 높기 때문이다. 반면 IB는 경기의 영향을 받긴 하지만 브로커리지보다는 상대적으로 손익 변동성이 낮아 견조한 흐름을 보일 것이란 전망이 우세하다.

정 연구원은 “향후 방대한 자본력을 바탕으로 IB 수익의 질적인 측면에서 우위를 점할 대형사와 중소형사 간 수익성 격차가 확대될 것”이라며 “미래에셋대우와 한국금융지주 등 대형사를 중심으로 눈여겨보는 게 좋다”고 조언했다.

오형주 기자 ohj@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)