투자자가 채권 등 담보로 증권사에 돈 빌릴 때…'신용융자 140% 담보' 폐지 추진

담보 비율 차등화 등 기준 마련

증권사 신용거래 이자율 기준

은행권처럼 쉽게 알도록 공시

이번에는 자본시장 관련 규제 330건 중 증권업 분야 86건이 검토 대상에 올랐다. 금융위는 민간 전문가와의 논의를 거쳐 이 중 인가·등록, 신용공여, 영업행위 규제 등 증권회사의 영업활동과 직접 관련된 규제 19건을 개선 대상으로 확정했다.

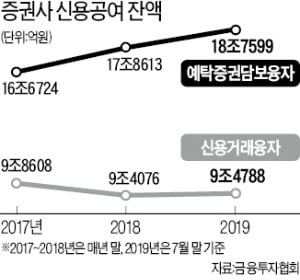

가장 눈에 띄는 것은 신용공여 관련 규제 개선방안이다. 현행 금융투자업 규정에 따르면 증권사는 투자자에 신용거래융자나 예탁증권담보융자 등 신용공여 시 주식·채권 등 담보물 형태를 막론하고 대출금액의 140% 이상 담보를 확보해야 한다. 증권업계에서는 “신용도가 높고 가격 변동폭이 크지 않은 채권 등의 경우 주식과 같이 140% 이상 담보비율을 적용하는 것은 투자자 권익을 과도하게 제한하는 것”이라는 지적이 나왔다.

이에 금융위는 획일적인 담보비율 산정방식을 폐지하고 담보물별 특성을 고려한 담보비율 차등화 등 합리적 기준을 조만간 마련하기로 했다. 금융당국 관계자는 “주식담보대출의 경우 현행 140% 수준보다 담보비율을 더 높이진 않을 것”이라고 말했다.

증권사가 신용공여 때 적용하는 이자율의 투명성을 높이기 위한 방안도 제시됐다. 금융당국에 따르면 현재 신용거래융자 이자율은 대출기간에 따라 연 4%에서 최고 11%에 이른다.

하지만 은행 대출금리와 비교하면 산정 기준이 불투명해 “증권사들이 손쉬운 이자놀이에 빠져 있는 것 아니냐”는 비판이 제기됐다. 금융위는 은행권처럼 조달금리나 신용프리미엄 등을 감안한 증권사 신용공여 이자율 산정기준을 마련해 이를 정기적으로 공시하도록 규정을 손질할 계획이다. 신용공여 담보물을 처분할 때 채무변제 순서가 연체이자→이자→채무원금 순으로 정해져 있어 투자자의 경제적 부담이 가중될 수 있다는 우려를 고려해 투자자 요청에 따라 이자(연체이자 포함)와 원금 간 변제 순서를 바꿀 수 있도록 허용할 방침이다.

이 밖에 지난 6월 발표한 금융투자업 인가체계 개편 방안에 따라 인가요건 중 전문인력에 요구되는 경력기간을 현행 ‘3~5년’에서 ‘1~3년’으로 완화하고, 인가 자진 폐지 이후 재진입 가능 기간을 5년에서 1년으로 단축하는 방안을 추진한다.

오형주 기자 ohj@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)