웅진코웨이 인수 '4파전 압축'

웅진그룹, 9월 본입찰

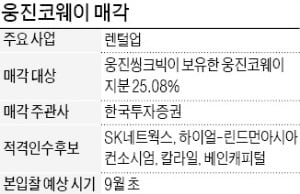

웅진그룹과 매각주관사는 지난달 31일 웅진코웨이 매각을 위해 예비입찰을 시행했다. 7개 안팎의 업체가 인수의향서(LOI)를 제출했다. 웅진그룹은 제시한 가격 및 거래 성사 가능성 등을 검토해 네 곳으로 인수후보를 압축했다.

SK네트웍스는 2016년 국내 PEF인 글랜우드로부터 동양매직(현 SK매직)을 인수하며 렌털시장에 발을 들였다. SK매직의 성장에 힘입어 올 1분기 렌털 계정 160만 개를 돌파하며 업계 2위로 올라섰다. 웅진코웨이 인수에 성공하면 독보적인 1위 렌털업체가 된다. 국내 PEF와 컨소시엄을 구성하는 방안을 검토하기도 했지만, 단독으로 입찰에 참여하게 됐다.

2017년 CJ그룹과 컨소시엄을 꾸려 웅진코웨이 인수전에 참여한 전력이 있는 하이얼은 이번엔 국내 PEF와 손을 잡았다. 하이얼이 웅진코웨이를 인수하고, 린드먼아시아가 자금 일부를 지원해 하이얼의 재무 부담을 줄이는 구조다. 린드먼아시아는 2006년 설립된 국내 PEF로, 지난해 3월 코스닥시장에 상장했다. 2016년에는 국민연금, 산업은행, 교직원공제회 등으로부터 자금을 받아 3000억원 규모 펀드를 결성하기도 했다.

칼라일은 지난해 보안업체 ADT캡스를 SK텔레콤-맥쿼리컨소시엄에 매각한 데 이어 웅진코웨이 인수까지 성공해 국내 시장에서 영향력을 높인다는 계획이다.

베인캐피털은 2017년 카버코리아를 글로벌 업체 유니레버에 매각해 ‘대박’을 낸 경험이 있다. 지난해에는 보톡스기업인 코스닥 상장사 휴젤의 경영권을 인수하기도 했다. 웅진코웨이를 인수하면 휴젤에 이어 국내 상장사 두 곳을 보유하게 된다.

웅진코웨이는 국내외 렌털 계정 700만 개 이상, 2만여 명의 방문판매 직원을 갖춘 국내 1위 렌털가전업체다. 웅진그룹은 올해 3월 국내 PEF인 MBK파트너스가 보유한 웅진코웨이 지분 22.17%를 1조6832억원에 인수했다. 여기에 장내에서 매집한 2.91%까지 합쳐 총 25.08%를 확보했으나 웅진그룹 재무상황이 악화되면서 인수 3개월 만에 다시 매물로 내놓게 됐다.

인수 후 급하게 재매각이 결정되는 등 복잡한 상황에서도 웅진코웨이는 지난해 사상 최대 매출(2조3954억원)을 기록했고, 올 2분기에도 사상 최대 실적을 냈다. 2분기 매출은 7555억원으로, 작년 같은 기간보다 11.4% 불어났다. 영업이익도 1382억원으로 6.9% 증가했다.

이동훈/정영효 기자 leedh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)