회사채 1000억 발행 나선 만도…구조조정 평가 '시험대'

북미·인도 외형 성장 두드러져

만도는 크게 낮아진 금리 환경을 활용해 장기 운영자금을 확보하기 위해 이번 회사채 발행에 나선 것으로 알려졌다. 지난 4월에도 2500억원어치를 발행해 협력업체의 물품 구매 등에 썼다. 민간 채권평가사들이 시가평가한 만도의 3년물 금리(29일 기준)는 연 1.59%, 5년물 금리는 연 1.70% 수준이다. 회사의 신용등급은 10개 투자적격등급 중 네 번째로 높은 ‘AA-’(안정적)다.

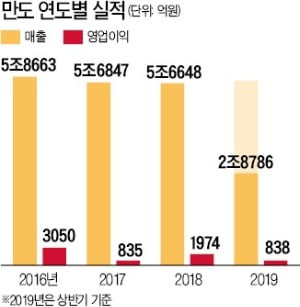

투자자들이 최근 실적 부진을 어떻게 바라보느냐가 흥행의 성패를 가를 전망이다. 만도의 올 상반기 영업이익은 838억원으로 전년 동기 대비 23.5% 감소했다. 국내 완성차업계의 판매 부진으로 최근 3년여간 수익성 저하를 겪고 있다. 이달 초에는 임원의 20% 이상을 줄이고 사무직 희망퇴직 신청을 받기로 결정했다.

지난 2분기 예상보다 많은 이익을 낸 점은 긍정적 요인으로 꼽힌다. 만도는 지난 2분기 증권사들의 추정치를 뛰어넘는 517억원의 영업이익을 거뒀다. 북미와 인도 지역의 외형 성장세도 빠르다는 평가다. 핵심 고객인 현대자동차와 기아자동차의 최근 실적 개선도 호재로 평가받고 있다.

김진성 기자 jskim1028@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)