헤지펀드, 덩치 10배 커졌지만 준법감시 유명무실…"터질 게 터졌다"

(1) 과속스캔들 겪는 헤지펀드

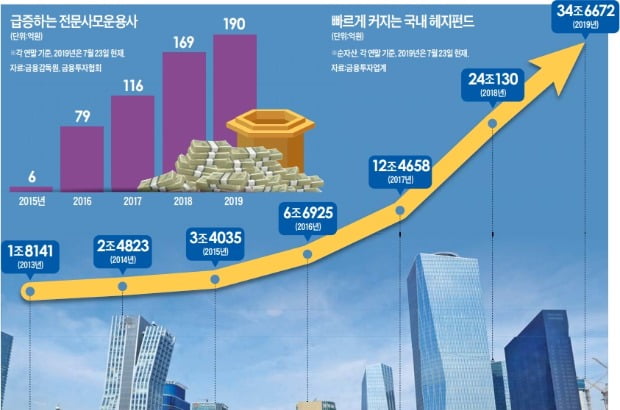

2015년 운용사 인가제→등록제

최소 자본금 기준도 대폭 낮춰

3년 만에 순자산 규모 10배 급증

국내 헤지펀드 1위인 라임자산운용의 ‘펀드 수익률 돌려막기’ 의혹이 제기된 데 대해 23일 한 대형 자산운용사 대표는 이같이 말했다. 모험자본을 육성하겠다는 금융당국 취지에 따라 2011년 처음 선보인 ‘한국형 헤지펀드’는 당국의 규제 완화 덕에 급성장했다. 하지만 덩치가 커진 데 비례해 당연히 갖춰야 할 준법감시(컴플라이언스) 기능은 사실상 방치되다시피 했다. 헤지펀드 1위 운용사마저 이런 허술한 관리에 노출됐다. 한국형 헤지펀드가 도입 7년 만에 최대 위기를 맞았다는 우려가 나온다.

한국형 헤지펀드의 ‘과속스캔들’

이번 ‘라임 사태’는 그동안 저금리와 규제 완화를 타고 덩치 키우기에만 몰두한 데 따른 ‘과속스캔들’이라는 평가다. 금융투자업계에 따르면 2015년 말 3조4035억원에 불과하던 헤지펀드 순자산은 23일 현재 34조6672억원으로 열 배 이상으로 불어났다. 여기에는 2015년 10월 운용사 설립 규제 완화가 핵심 요인으로 작용했다. 금융투자협회 관계자는 “당시 인가제에서 등록제로 완화되고 최소 자본금 기준도 기존 100억원에서 20억원으로 대폭 하향되면서 신규 운용사가 폭발적으로 늘어났다”며 “대표를 포함한 전 직원이 4~5명인 운용사도 부지기수”라고 말했다. 금융감독원에 등록된 전문사모운용사는 190개로, 올해 상반기에만 21곳이 새로 생겼다.

운용자산 6조원으로 업계 1위인 라임자산운용조차 컴플라이언스가 유명무실하기는 마찬가지였다. 라임자산운용 관계자는 “형식적으로야 컴플라이언스와 투자심사위원회가 있기는 했지만 운용사 내 목소리가 가장 컸던 최고투자책임자(CIO)를 견제하기엔 역부족이었다”고 말했다.

“라임만의 문제 아니다”

라임자산운용을 위기로 몰아넣은 ‘메자닌 투자’도 과속스캔들의 단면을 보여준다. 메자닌은 전환사채(CB)나 신주인수권부사채(BW) 등 주식과 채권의 성격을 동시에 띠는 투자 상품을 말한다. 정부가 지난해 4월 펀드 투자액의 일정 금액을 소득공제해주는 코스닥벤처펀드를 도입하자 사모펀드 위주로 3조원의 자금이 몰렸다.

코스닥벤처펀드를 운용하는 한 자산운용사 대표는 “요건을 충족하기 위해서는 펀드 자산의 30%를 무조건 메자닌으로 담아야 했고 이런 탓에 무려 1조원에 달하는 자금이 CB 발행 시장에 풀렸다”며 “자금난에 빠졌던 코스닥 한계기업들이 너나 할 것 없이 CB 발행에 나섰고 이런 쏠림 현상은 결국 작년 하반기부터 부메랑으로 돌아오기 시작했다”고 토로했다. 한 헤지펀드 대표도 “라임의 ‘펀드 수익률 돌려막기’ 의혹이 불거진 파티게임즈 CB에 우리도 작년에 투자했다가 큰 손실을 입었다”며 “업계 1위와 ‘단 한 번도 마이너스를 낸 적이 없는 헤지펀드’란 평판을 유지하려다 보니 그런 유혹에 빠졌을 것”이라고 했다.

수익에 대한 금융투자업계의 과도한 집착이 이번 사태의 원인이라는 지적이 제기된다. 헤지펀드를 대상으로 신용 공여 등 프라임브로커리지서비스(PBS)를 제공하는 국내 대형 증권사들이 공모펀드보다 수수료 수익이 짭짤한 헤지펀드를 주로 고객들에게 추천해왔다는 얘기다. 금융투자업계 관계자는 “증권사들로선 막대한 PBS 수익을 창출할 수 있고 투자자 설명 의무 등 까다로운 규제도 없는 헤지펀드를 일선 영업점을 통해 하나라도 더 파는 게 이득이었을 것”이라며 “언젠가 이런 사태가 터질 것을 알면서도 사실상 방조한 증권사들의 책임도 작지 않다”고 강조했다.

금융당국 차원의 시스템 보완이 필요하다는 주장도 나온다. 조성일 중앙대 부총장은 “라임 사태는 금융 분야에서의 과도한 쏠림과 단기 급성장은 바로 위기의 징후라는 사실을 다시 한번 일깨워주고 있다”며 “제도를 도입하기 전 파급 효과와 부작용을 충분히 검증하지 못한 당국에도 책임이 있다”고 지적했다.

이호기 기자 hglee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)