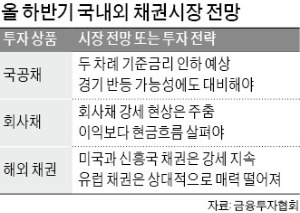

"하반기도 채권 강세…경기 반등에도 대비해야"

금리인하에 무역협상 타결 땐

중국 중심 'V자 반등' 가능성

중장기 금리상승 리스크 고려

박 부장은 “내년 재선을 앞둔 도널드 트럼프 미국 대통령은 원하는 것을 얻기 전까지는 중국을 최대한 압박할 것”이라며 “이처럼 가중되는 경기 둔화 압력을 완화시키기 위해 미국 중앙은행(Fed)뿐만 아니라 한은도 기준금리를 두 차례 인하할 가능성이 높다”고 평가했다. 그는 이어 “각국 중앙은행이 기준금리를 내리고 이후 미·중 무역협상까지 일단락되면 그동안 눌려왔던 글로벌 경제가 중국을 중심으로 V자 반등할 수 있다”며 “채권시장에서는 금리 인하가 현실화할 가능성이 높은 4분기 이후부터 갑작스러운 중장기채 금리 상승 위험에 대비해야 할 것”이라고 조언했다.

해외 채권 투자도 유망하다는 의견이 다수였다. 한광열 NH투자증권 팀장은 “미국 기준금리 인하 가능성이 높아지면서 현지 국채와 회사채는 하반기에도 성과가 양호할 것”이라며 “신흥국도 각국 중앙은행의 통화 완화 기조가 확산되면서 채권 투자에 긍정적”이라고 평가했다. 그는 이어 “신흥국 환율은 하반기에 강세를 보일 가능성이 높아 인도네시아 러시아 등 국가에서는 현지 통화 표시 채권에 투자하는 편이 나을 것”이라고 덧붙였다. 이미 국채 금리가 역대 최저 수준으로 떨어진 독일 등 유럽 채권시장은 상대적으로 매력도가 떨어진다는 게 한 팀장의 설명이다.

올해 투자금이 크게 몰렸던 국내 회사채 시장은 열기가 당분간 주춤할 것이라는 전망이 제기됐다. 김상훈 신한금융투자 팀장은 “현재 신용스프레드(회사채 금리-국고채 금리)가 과도하게 좁혀져 하반기에는 이 같은 흐름이 다소 주춤할 수밖에 없을 것”이라면서도 “유동성이 여전히 풍부해 좁은 수준의 스프레드가 지속될 가능성이 높다”고 내다봤다. 그는 “지난해 11월 시행된 감사인 지정제 도입에 따라 올 하반기부터 실적이 악화하는 기업이 등장할 것”이라며 “단순 이익보다 현금흐름을 살펴 투자 대상 회사를 고르는 게 좋다”고 말했다.

이호기 기자 hglee@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)