간판 펀드 '새턴' 작년 수익률 17%…변동성 장세서 더 빛났다

라임운용의 대표 펀드들

메자닌·대체투자 등으로 다변화

주식형 펀드 '모히토'도 高수익

안정적인 중위험·중수익 상품도 흥행

하락장에서도 꾸준한 수익률

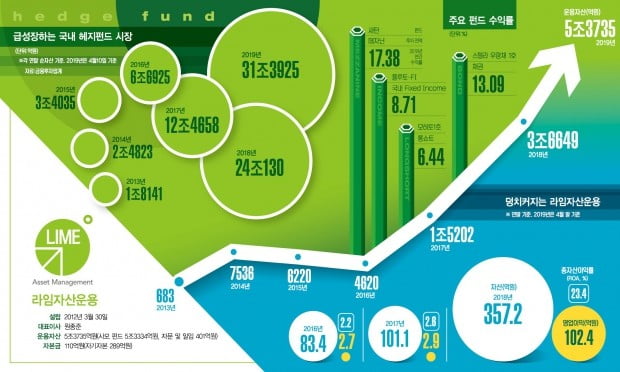

라임자산운용의 간판 펀드인 ‘새턴 시리즈’(1~9호)는 작년에 평균 17.38% 수익률을 나타냈다. 같은 기간 국내 주식형 공모펀드는 평균 15.93% 손실을 봤다. 새턴 펀드는 메자닌과 국내 주식을 함께 담고 있다.

메자닌엔 전환사채(CB) 신주인수권부사채(BW) 교환사채(EB) 등이 포함된다. 주식을 정해진 가격에 살 수 있는 권리가 부여된 채권들이다. 발행기업의 주가가 떨어지면 주식으로 바꿀 때 적용되는 전환가액을 낮춰 조정(리픽싱)할 수 있는 권리가 있다.

주식에 비해 비교적 안정적인 투자 대상이란 평가를 받는다. 우량한 메자닌을 많이 담았던 게 새턴 펀드가 작년 하락장에서도 수익을 낼 수 있었던 비결로 꼽힌다. 바이오와 5세대(5G) 이동통신 관련 기업 메자닌에 집중 투자한 게 효과를 봤다.

올해 라임자산운용이 승부를 건 상품은 ‘모히토 펀드’다. 모히토 1호 펀드는 라임운용이 2015년 말 자문사에서 헤지펀드 운용사로 전환한 이후 처음으로 설정한 상징적 상품이다. 공매도를 활용한 롱쇼트 비중이 높은 멀티전략 펀드로, 그동안 다른 대체투자형 펀드들에 비해 크게 주목받지 못했다.

하지만 작년 NH아문디자산운용의 ‘스타’ 펀드매니저였던 홍정모 주식운용본부장을 영입하고 인력을 보강하면서 분위기가 달라졌다. 중소형주 전문가인 홍 본부장이 작년 8월부터 모히토 펀드를 전담하면서 수익률이 크게 개선됐다. 홍 본부장이 펀드를 맡을 당시 설정액은 45억원 수준이었지만 지금은 326억원 규모로 불어났다.

모히토 펀드가 자산가 사이에서 인기를 끌자 판매사들의 제안에 따라 올해 1월 모히토 2호 펀드도 출시했다. 모히토 1·2호 펀드는 연초 이후 지난 16일까지 각각 18.38%, 16.78% 수익을 내고 있다. 같은 기간 국내 공모 주식형 펀드의 평균 수익률이 1~2%에 그치고 있다는 점을 감안하면 매우 우수한 성과다. 원종준 라임자산운용 대표는 “올해는 모히토 펀드를 라임자산운용의 대표상품으로 내세울 계획”이라고 말했다.

채권형 펀드도 인기

라임자산운용은 작년부터 중위험·중수익을 추구하는 상품을 잇달아 출시하고 있다. 최근 자산가들 사이에서 인기를 끌고 있는 상품은 채권형 펀드인 ‘스텔라 펀드’다. 작년 11월 설정한 이 펀드는 채권형이지만 공모펀드는 쓸 수 없는 레버리지 전략(차입금을 이용해 수익을 극대화하는 것)을 활용한다. 하락장에서도 꾸준히 수익률을 올린다는 입소문이 퍼지면서 당초 예상보다 훨씬 많은 돈이 몰렸다. 지난 3월 내놓은 스텔라 2호 펀드는 1주일도 안 돼 다 팔렸고 현재 4호 펀드까지 출시됐다.

라임자산운용은 2016년 말 행동주의 펀드인 ‘서스틴 데모크라시’ 펀드도 출시했다. 당시는 국내 다른 헤지펀드 운용사들이 행동주의 전략에 크게 관심을 갖지 않던 시기다. 라임자산운용은 세계적으로 늘어나고 있는 행동주의 헤지펀드들이 점차 아시아 지역으로 활동 반경을 넓히고 있다는 점에 주목했다. 라임자산운용은 이 같은 분위기가 국내 시장으로 확산될 것으로 예상하고 선제적으로 펀드를 구상했다.

또 다른 대표 상품인 ‘가이아 펀드’는 주식 롱쇼트, 해외투자, 대체투자 등 다양한 전략의 균형을 맞춰 안정적이고 꾸준한 수익을 추구한다. 2015년 말 설정 이후 수익률은 24.70%다. 원 대표는 “작년부터 주식시장 변동성이 커지면서 안정적인 수익을 낼 수 있는 상품 위주로 판매사 문의가 이어지고 있다”며 “올해도 투자 요구에 부합하는 다양한 상품을 내놓을 것”이라고 말했다.

최만수 기자 bebop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![기업실적 호조에 일제히 상승…테슬라는 최대폭 매출 감소[뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36457219.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)