'초대형 IB 大戰' 뛰어든 신한금투

자기자본 4조원 돌파

핵심은 발행어음

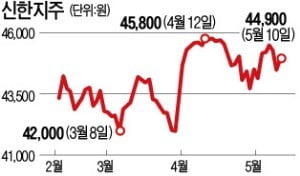

신한금융지주는 10일 서울 세종대로 본사에서 열린 이사회에서 자회사인 신한금융투자에 6600억원을 출자하는 안을 통과시켰다. 신한금융 관계자는 “리딩금융그룹이라는 위상에 걸맞게 신한금융투자를 초대형 IB로 키우기 위한 전략적 결정”이라고 설명했다. 금융투자업 대형화 추세에 대응하면서 중장기적으로 비(非)은행 부문 수익 기반을 확대하겠다는 취지도 담겼다.

이에 따라 신한금융투자의 자기자본은 지난해 말 3조3600억원에서 4조200억원으로 늘어나게 됐다. 자기자본 4조원을 넘으면 초대형 IB 종합금융투자사업자로 지정받을 수 있다. 현재 국내 초대형 IB 증권사는 5곳이다. 2016년 제도 도입 이후 미래에셋대우, 한국투자증권, NH투자증권, 삼성증권, KB증권이 초대형 IB로 지정됐다.

자기자본 4조원이 넘으면 초대형 IB로 지정될 수 있지만 핵심 사업인 발행어음은 단기금융업 인가를 별도로 받아야 한다. 한국투자증권과 NH투자증권 두 곳만 인가받았다. KB증권은 지난 8일 금융위원회 산하 증권선물위원회로부터 인가안을 의결받아 막바지 절차를 밟고 있다. 미래에셋대우와 삼성증권은 각각 공정거래위원회 조사와 배당 사고 등으로 인가 심사가 중단됐다.

메리츠종금증권도 곧 합류

신한금융은 이 같은 전략이 중장기적으로 그룹 전반의 은행 의존도를 낮추는 데 도움이 될 것으로 보고 있다. 5대 금융그룹의 올 1분기 순이익 중 비은행 부문 비중이 가장 높은 곳은 신한금융(36.2%)이다.

다음 타자로는 메리츠종금증권과 하나금융투자가 거론된다. 메리츠종금증권의 자기자본은 작년말 기준 3조4700억원이다. 내년 4월 종금(종합금융) 라이선스 반납에 맞춰 초대형 IB 자격을 얻을 것으로 예상된다. 올해 5000억원 이상의 순이익을 내면 추가 증자 없이 초대형 IB 자격을 얻을 수 있다. 1분기 순이익은 작년 같은 기간보다 36.6% 늘어난 1414억원을 기록했다.

하나금융투자는 아직 계획이 없다고 밝혔지만 경쟁사인 신한금융투자가 초대형 IB에 뛰어든 만큼 올해 안에 증자에 나설 것이란 관측이 나온다. 하나금융투자의 작년 말 기준 자기자본 규모는 3조3000억원이다.

최만수/정지은 기자 bebop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)