추락하는 '내수株 삼총사' 바닥은 어디…

줄줄이 신저가 '굴욕'

1분기 실적 부진 '직격탄'

내수株 3인방 추락

8일 유가증권시장에서 롯데쇼핑은 전날과 같은 17만4500원으로 장을 마쳤다. 롯데쇼핑은 전날 장중 1년 내 최저가인 17만2500원까지 떨어졌다. 이마트는 이날 장중 1년 내 최저가인 16만4500원을 찍었다가 16만7000원에 마감했다. CJ제일제당은 1500원(0.48%) 하락한 31만500원에 장을 마쳤다. 이날 종가는 전날 장중 기록한 1년 내 최저가(30만8000원)와 비슷한 수준이다.

이들 세 종목은 올 들어 지속적인 하락 궤적을 그리고 있다. 롯데쇼핑, 이마트, CJ제일제당의 올해 하락률은 각각 17.29%, 9.28%, 6.05%로, 같은 기간 코스피200지수가 6.93% 오른 것과 대조적인 ‘성적’을 냈다.

1분기 실적 부진도 ‘발목’을 잡았다. 금융정보업체 에프앤가이드에 따르면 이마트의 1분기 영업이익 컨센서스(증권사 추정치 평균)는 1493억원으로, 전년 동기보다 2.7% 감소했다. 롯데쇼핑은 1분기 영업이익이 컨센서스보다 크게 낮아질 것이란 분석이다. 허나래 한국투자증권 연구원은 “기존 대형마트 매출 감소 등의 요인으로 롯데쇼핑은 1분기에 전년 동기보다 12.7% 증가한 1860억원의 영업이익을 거두는 데 그칠 것”이라고 설명했다.

이는 컨센서스(2006억원)보다 7.2% 적은 금액이다. NH투자증권은 가공식품 및 생물자원 부분 원가 부담이 커져 CJ제일제당의 1분기 영업이익이 3.8% 줄었을 것이라고 분석했다.

부각되는 매력 포인트

상황이 안 좋아졌지만 전문가들은 내수주 3인방에 대해 “중·장기적 관점에서 매수를 고민해야 할 때”란 분석을 내놓고 있다.

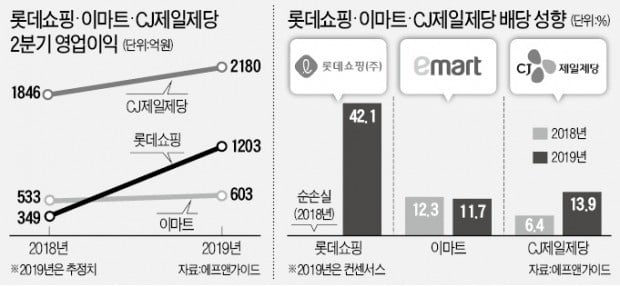

첫 번째로 꼽는 이유는 실적 반등 가능성이다. “세 종목 모두 이르면 상반기, 늦어도 하반기부터는 뚜렷한 실적 개선 추세를 보일 것”이란 게 증권사들 전망이다. 롯데쇼핑, 이마트, CJ제일제당의 2분기 영업이익 컨센서스는 각각 1203억원, 603억원, 2180억원으로 전년 동기보다 13.1~244.3% 많다.

증권업계에선 CJ제일제당→이마트→롯데쇼핑 순으로 반등 속도가 빠를 것이란 분석이 나온다. 김정욱 메리츠종금증권 연구원은 “CJ제일제당의 경우 1분기가 실적 저점이었다”며 “원가 부담이 완화되는 2분기부터 빠르게 정상화될 것”이라고 내다봤다.

저평가 및 배당 매력도 크다는 분석이다. 롯데쇼핑과 이마트는 주가 조정으로 올해 실적전망치 기준 주가순자산비율(PBR: 주가/주당순자산)이 각각 0.4배와 0.6배에 머물고 있다. PBR이 1배 미만이면 시가총액이 장부상 순자산가치(청산가치)에도 못 미칠 정도로 저평가돼 있다는 뜻이다. CJ제일제당 PBR도 최근 3년간 최저 수준인 1.0배로 떨어졌다.

롯데쇼핑과 CJ제일제당은 주주 가치 제고를 위해 배당성향(총배당금/순이익)을 크게 늘릴 것이란 관측이다. 롯데쇼핑은 지난해 4643억원의 순손실을 냈는데도 총 1470억원을 배당했다. 롯데쇼핑의 올해 배당성향은 42.1%에 달할 전망이다. CJ제일제당의 올해 배당성향 컨센서스는 13.9%로, 지난해(6.4%)보다 두 배 이상 늘어날 것으로 분석됐다.

송종현 기자 scream@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![기업실적 호조에 일제히 상승…테슬라는 최대폭 매출 감소[뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36457219.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)