[김현석의 월스트리트나우] '파월 의장은 또 굴복할 것'이란 월가 시각

2일(현지시간) 다우 지수는 122.35포인트, 0.46% 떨어졌구요. 스탠더드앤드푸어스(S&P) 500 지수는 0.21%, 나스닥은 0.16% 하락했습니다.

파월 의장이 금리 인하에 대한 기대를 차단한 탓입니다. 이 때문에 이날 국채 금리도 올랐습니다. 10년물 금리는 전날보다 4.1bp 상승해서 2.551%에 마감됐습니다.

다만 조건이 있습니다. 증시가 다시 작년 말처럼 급락할 경우입니다.

이 투자자는 “도널드 트럼프 미국 대통령과 Fed의 공통점은 증시만 쳐다본다는 것”이라고 지적했습니다.

트럼프 대통령은 매일 뉴욕 증시를 보면서 일희일비하는 것으로 알려져 있습니다. 그런데 Fed도 마찬가지라는 겁니다.

![[김현석의 월스트리트나우] '파월 의장은 또 굴복할 것'이란 월가 시각](https://img.hankyung.com/photo/cts/201905/cebcd5943a6743091306b7e9d515b8c0.jpg)

하지만 실질적으로는 뉴욕 증시만 쳐다보고 통화정책을 편다는 얘기입니다.

이유는 이렇습니다.

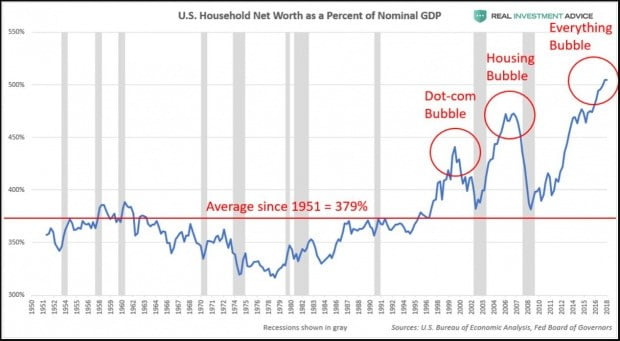

1980년대 초 로널드 레이건 전 행정부 당시 미국의 가계 자산은 국내총생산(GDP)의 3배 정도 수준이었습니다.

지금은 어떨까요. GDP의 6배 수준에 달합니다. 그동안 저금리가 지속되면서 부채가 많아지고, 자산 가격이 상승한 결과입니다.

이에 따라 미국의 가계 경제에는 고용과 일자리, 물가보다 자산 가격이 상대적으로 더 중요해졌습니다.

임금이 오른다해도 주가나 부동산 가격이 폭락한다면 미국 경기는 하락세로 접어들 가능성이 높아진다는 뜻입니다. 미국 경제의 주축인 소비에는 ‘자산효과’가 크게 나타나기 때문입니다.

지난해 말 12월 주식시장 붕괴에 Fed가 신속하게 비둘기파로 돌아선 건 이 때문입니다.

다만 Fed는 겉으로는 여전히 증시가 아닌 ‘듀얼 맨데이트’를 강조하고 있습니다. 파월 의장이 “주식 시장이 내렸으니, 금리를 내리겠다”고 말하기는 좀 낮간지럽겠지요.

이날 시카고상품거래소(CME)의 연방기금(FF) 금리선물 시장에선 연내 금리 인하 가능성을 보는 베팅이 한때 50% 이하까지 떨어졌습니다. 최근 몇 주 동안 잠깐이라도 50% 이하로 내려간 것은 처음입니다.

하지만 아직도 50%가 넘고 있다는 점에 주목할 필요가 있습니다. 파월 의장의 금리 인하 기대 차단에도 여전히 절반이 넘는 투자자들이 연내 금리 인하를 예상하고 있다는 뜻입니다.

![[김현석의 월스트리트나우] '파월 의장은 또 굴복할 것'이란 월가 시각](https://img.hankyung.com/photo/cts/201905/d9f40bdb2c2bab7832cc9913781afe52.jpg)

-

기사 스크랩

-

공유

-

프린트