"달리는 말에 올라타라"…'듀얼모멘텀' 전략 16년간 수익률 1096%

(5) 게리 안토나치 '듀얼모멘텀' 개발

듀얼모멘텀 전략을 한마디로 정리하면 ‘달리는 말에 올라타는 것’을 의미한다. 안토나치는 시장의 추세에 주목했다. “손실은 자르고 이익은 달리게 놔둬라”라는 데이비드 리카도의 말처럼 오르는 자산에 더 투자해야 한다고 주장했다.

안토나치의 이력은 다른 투자 대가들과 다르다. 그는 베트남전에 위생병으로 참전했고, 코미디 마술사로 활약하기도 했다. 1978년 하버드경영대학원에서 경영학 석사 학위를 받았고 이후에는 투자전략을 연구개발하며 실제 투자에 적용했다. 유기견을 돌보고 입양시키는 일도 하고 있다.

제대로 된 직업을 가져본 적은 없었다. 투자 전략을 연구하고 싶은 마음에 시카고대 금융전공 박사과정에 지원해 입학 허가를 받았지만 가지 않았다. 효율적 시장 가설을 바탕으로 시장을 이길 수 없다고 하는 교수들의 의견에 동의할 수 없어서였다. 그는 대신 투자전략을 마련하는 데 집중했다. 그 공로를 인정받아 미국액티브투자매니저협회(NAAIM)가 매년 수여하는 바그너상(Wagner awards)을 두 차례 받았다.

물리학에서 모멘텀은 물체를 움직이는 힘을 뜻한다. 안토나치는 물리학의 법칙이 주식 시장에도 적용된다고 생각했다. 한번 움직이면 그 방향을 유지하려는 것처럼 주가가 상승 기운이 넘치는 주식이 비록 비싸보일 수 있지만 더 오를 가능성이 높다고 믿었다. 사람들은 오르는 주식을 보면 늘 몰려가는 군집행동을 보이기 때문이다.

듀얼모멘텀은 투자 자산 가운데 상대적으로 강세를 보이는 곳에 투자하는 상대모멘텀에다 투자 자산의 절대적 상승세를 평가한 절대모멘텀을 결합해 위험을 추가로 관리하는 투자전략이다.

안토나치는 개인적으로 옵션 등에 투자해 큰 돈을 벌었다고 했지만 구체적인 성과는 알려지지 않았다. 대신 그는 《듀얼모멘텀 투자전략》(사진)이란 책에서 과거 데이터를 이용한 듀얼모멘텀 전략의 테스트 결과를 제시했다.

이 책에 따르면 그가 듀얼모멘텀 전략을 바탕으로 만든 글로벌 주식 모멘텀(GEM) 투자법은 1974년부터 2013년까지 미국에서 연간 17.43%의 수익을 낼 수 있었다. 이 기간 GEM은 S&P500지수를 22번 이겼다. S&P500지수에 미치지 못한 해도 있지만 평균적으론 오를 땐 더 오르고 내릴 땐 덜 내린 것으로 나타났다. S&P500지수가 상승한 해에는 시장 평균 수익률(18.5%)을 웃도는 21.9%의 수익률을 냈고, 하락한 해(시장 평균 수익률 15.2% 하락)에도 2.2%로 선방한 것으로 나타났다.

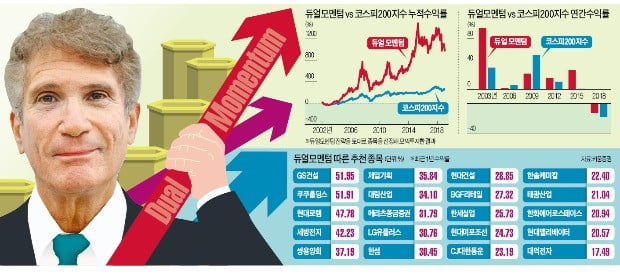

한국에 적용해봤더니…16년간 1096% 수익

그의 투자전략은 미국뿐 아니라 한국 주식시장에서도 유효한 것으로 나타났다. 키움증권에 따르면 안토나치의 전략을 토대로 종목을 선정해 모의투자한 결과, 2002년(블룸버그 데이터 확보가 가능한 시점)부터 작년까지 누적수익률 기준으로 코스피200지수 수익률을 5배 가까이 앞선 것으로 나타났다. 듀얼모멘텀 종목은 우량주 위주의 코스피200지수에 편입된 종목 중 12개월 수익률 상위 20개 종목(상대모멘텀)을 뽑고 이 중 12개월 수익률이 플러스(절대모멘텀)인 종목을 추렸다. 모멘텀 전략은 추세에 민감하기 때문에 매분기 말 리밸런싱(종목 교체)하는 방식으로 추산했다.

그 결과 안토나치 전략의 16년 누적 수익률은 1096%였다. 연평균 29.27%의 수익률이다. 같은 기간 코스피200지수는 226% 올랐다. 다만 2006년, 2008~2009년, 2016~2017년 등엔 코스피200지수의 수익률을 밑돌았다. 최재원 키움증권 연구원은 “일시적인 금융위기, 단기간 급등하는 장세 등에서는 추세를 좇는 듀얼모멘텀 전략이 효과적이지 않을 수 있다”고 분석했다.

듀얼모멘텀 전략에 따르면 올해 한국 시장에서 담아야 할 종목으로는 패션(한섬, 한세실업) 유통(BGF리테일) 통신(LG유플러스) 등 내수주와 GS건설 대림산업 현대건설 등 건설주가 꼽혔다.

개인투자자의 무기 되길

안토나치는 그의 전략이 개인투자자에게 도움이 되길 기대했다. 연구를 통해 개별 주식을 찾는 대신 통계적으로 투자 대상을 선별해 실수를 줄여주기 때문이다. 특히 감정에 치우쳐 잘못된 시점에 시장을 빠져나가는 실수를 막아줄 것으로 기대했다. 그는 “개인은 종종 지나치게 많이 거래하고 적게 분산 투자하는 등 흔하디 흔한 행동 오류에 굴복하고 있다”며 “듀얼모멘텀은 결정을 내리는 과정에 개입할 수 있는 감정적 행동적 편향을 제거해 이익을 얻을 수 있게 해준다”고 말했다.

특히 확정기여(DC)형 퇴직연금을 운용하는 직장인이 사용할 만하다는 분석이 나온다. 종목 대신 상장지수펀드(ETF) 등에 투자하는 방식으로 듀얼모멘텀을 이용할 수 있어서다. 이성규 삼성자산운용 EMP운용팀장은 “투자대상을 고를 때 시장뷰나 예측 등에 의존하지 않고 객관적인 투자를 할 수 있는 방법”이라며 “자동 손절이 들어가는 시스템(절대모멘텀에 의해 수익률이 마이너스로 전환되면 안전자산으로 자동 스위칭)이기 때문에 시장이 매우 악화되더라도 손실이 자동으로 제한된다”고 분석했다.

강영연 기자 yykang@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['매그니피센트7' 실적 먹구름…지수 혼조 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/01.36519299.1.jpg)

![살인과 고문조차 서슴치 않았던 폐륜의 과학자와 의사들 [서평]](https://timg.hankyung.com/t/560x0/photo/202404/01.36520524.3.jpg)